ก้าวเข้ามาสู่ช่วงเสียภาษีกันอีกแล้วนะคะ ในวันนี้คุณน้าจะอาสาพาทุกคนมารู้จักกับภาษีที่ไม่ค่อยมีใครพูดถึงเท่าที่ควร อย่างภาษีมรดกและภาษีการให้โดยเสน่หากันค่ะ ทุกคนเคยสังเกตกันไหมคะว่า ภาษีมรดกและภาษีการให้โดยเสน่หา คืออะไร? มีสินทรัพย์ใดเข้าเกณฑ์เสียภาษี และที่สำคัญใครต้องเสียภาษีบ้าง? บทความนี้มีคำตอบค่ะ

*หมายเหตุ : บทความนี้เป็นเพียงบทความให้ความรู้เท่านั้น ไม่ได้เป็นการชักชวนเพื่อลงทุนแต่อย่างใด โปรดใช้วิจารณญาณในการอ่าน

ภาษีมรดก คืออะไร?

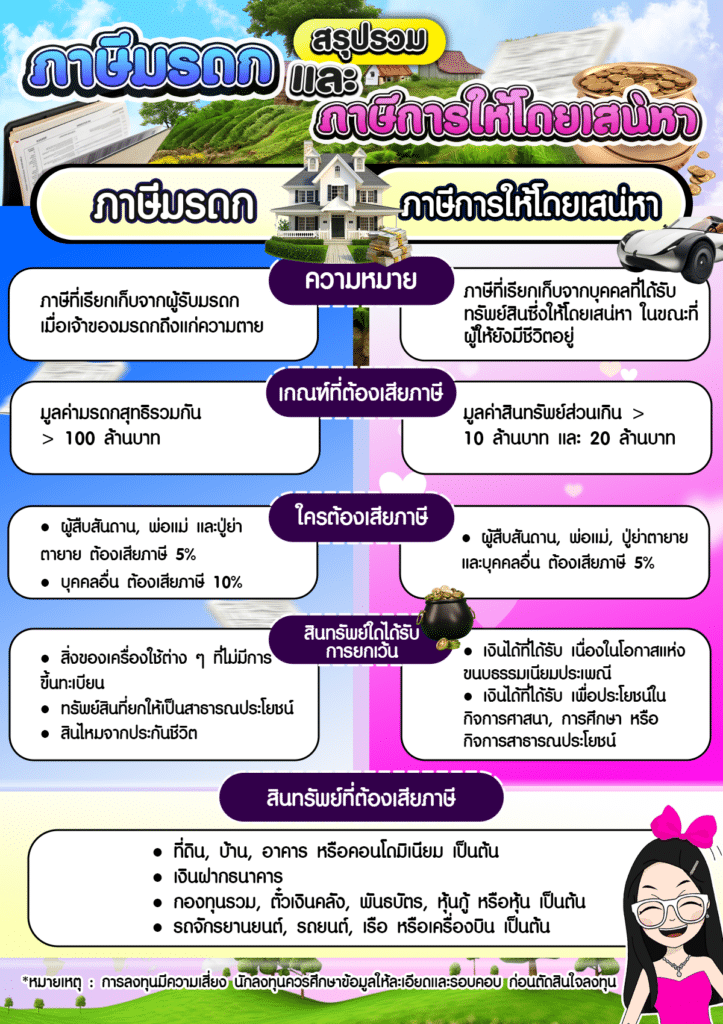

ภาษีมรดก คือ ภาษีที่เรียกเก็บจากผู้รับมรดก เมื่อเจ้าของมรดกถึงแก่ความตาย ซึ่งค่ามรดกสุทธิรวมกันเกิน 100 ล้านบาท ผู้รับมรดกจะต้องเสียภาษีตามที่กฎหมายกำหนดไว้ให้แก่กรมสรรพากรผู้ซึ่งมีหน้าที่ในการเรียกเก็บค่ะ

“ผู้รับมรดกจะต้องยื่นแบบแสดงรายการภาษีการรับมรดก ภ.ม. 60 และต้องชำระภาษีภายใน 150 วัน นับจากวันที่ได้รับมรดก”

สินทรัพย์ใดบ้างที่ต้องเสียภาษีมรดก?

สำหรับสินทรัพย์ที่เข้าเกณฑ์ต้องเสียภาษีมรดกจะเป็นสินทรัพย์ที่มีการจดทะเบียน โดยมีรายละเอียด ดังนี้ค่ะ

- อสังหาริมทรัพย์ ยกตัวอย่างเช่น ที่ดิน, บ้าน, อาคาร หรือคอนโดมิเนียม เป็นต้น

- เงินฝากธนาคาร

- หลักทรัพย์ตามกฎหมาย ยกตัวอย่างเช่น กองทุนรวม หรือหุ้น เป็นต้น

- ยานพาหนะที่มีทะเบียน ยกตัวอย่างเช่น รถจักรยานยนต์, รถยนต์, เรือ หรือเครื่องบิน

- ทรัพย์สินที่เพิ่มขึ้นจากพระราชกฤษฎีกา ยกตัวอย่างเช่น ตั๋วเงินคลัง, พันธบัตร หรือหุ้นกู้ เป็นต้น

🔍 ข้อสังเกต : สินทรัพย์ที่กล่าวไปข้างต้น จะถูกคำนวณจากราคาประเมินหรือราคาตลาด ณ วันที่ได้รับมรดกเท่านั้น

สินทรัพย์ใดได้รับการยกเว้นเสียภาษีมรดก 🔍

| สำหรับสินทรัพย์ที่ได้รับการยกเว้นเสียภาษีมรดก มีรายละเอียด ดังนี้ – สิ่งของเครื่องใช้ต่าง ๆ ที่ไม่มีการขึ้นทะเบียนระบุชื่อเจ้าของ ยกตัวอย่างเช่น ภาพวาด, ประติมากรรม หรือวัตถุโบราณ เป็นต้น – ทรัพย์สินที่ยกให้เป็นสาธารณประโยชน์ ทั้งในประเทศและต่างประเทศ – สินไหมจากประกันชีวิต |

ใครต้องเสียภาษีมรดก และต้องเสียเท่าใดบ้าง?

ผู้รับมรดกเกิน 100 ล้านบาท จะต้องเสียภาษีมรดกตามที่กฎหมายกำหนดไว้ ซึ่งสามารถแบ่งออกได้ตามตารางด้านล่าง ดังนี้ค่ะ

| อัตราภาษีมรดกที่ต้องเสีย | ผู้ที่ต้องเสียภาษี |

| กรณีไม่เกิน 100 ล้านบาท ต่อปีภาษี | ไม่ต้องเสียภาษี |

| กรณีเกิน 100 ล้านบาท ต่อปีภาษี | ผู้สืบสันดาน, พ่อแม่ หรือปู่ย่าตายาย เสียภาษี 5% ส่วนบุคคลอื่น เสียภาษี 10% |

“สำหรับคู่สมรสที่มีการจดทะเบียนสมรสอย่างถูกต้องตามกฎหมายจะได้รับการยกเว้นเสียภาษีมรดก รวมถึงหากเจ้าของมรดกยกสินทรัพย์ให้กับหน่วยงานของรัฐ มรดกส่วนนั้น จะได้รับการยกเว้นเช่นเดียวกัน”

ภาษีมรดก คิดยังไง?

จากที่กล่าวไปข้างต้น จะเห็นได้ว่า ผู้รับมรดกจะต้องเสียภาษี หากมูลค่าสุทธิของมรดกรวมกันเกิน 100 ล้านบาท ต่อปีภาษี แล้วอย่างนี้ เรามีวิธีการคิดภาษีมรดกยังไง? คุณน้าขอยกตัวอย่างการคำนวณภาษีมรดก ทั้งภาษี 5% และ 10% เพื่อให้ผู้เสียภาษีได้เห็นภาพชัดเจนมากยิ่งขึ้น โดยมีรายละเอียด ดังต่อไปนี้ค่ะ

สูตรการคำนวณมูลค่ามรดกที่ต้องเสียภาษี 5%

สูตรการคำนวณมูลค่ามรดกที่ต้องเสียภาษี 5% สามารถคำนวณได้ ดังนี้

| ภาษีมรดกที่ต้องจ่าย = (มูลค่ามรดกสุทธิ – 100 ล้านบาท) x 5% |

ตัวอย่างเช่น นายสมบัติเป็นผู้รับมรดกที่ดินมูลค่าสุทธิรวมทั้งหมด 200 ล้านบาทจากบิดา ซึ่งไม่มีหนี้สินใด ๆ นายสมบัติจะต้องเสียภาษีมรดก 5% เท่ากับ 5,000,000 บาท ซึ่งสามารถคำนวณได้ ดังนี้

ภาษีมรดกที่ต้องจ่าย = (มูลค่ามรดกสุทธิ – 100 ล้านบาท) x 5%

= (200,000,000 – 100,000,000) x 5%

= 5,000,000 บาท

สูตรการคำนวณมูลค่ามรดกที่ต้องเสียภาษี 10%

สูตรการคำนวณมูลค่ามรดกที่ต้องเสียภาษี 10% สามารถคำนวณได้ ดังนี้

| ภาษีมรดกที่ต้องจ่าย = (มูลค่ามรดกสุทธิ – 100 ล้านบาท) x 10% |

ตัวอย่างเช่น คุณน้าได้รับมรดกจากเจ้านายที่เสียไป เป็นคอนโดมิเนียมย่านสีลมและรถสปอร์ตสุดหรู 1 คัน มูลค่ารวมกันทั้งสิ้น 450,000,000 บาท โดยเจ้านายไม่มีหนี้สินใด ๆ ทำให้คุณน้าจะต้องเสียภาษีมรดก 10% เท่ากับ 35,000,000 บาท ซึ่งสามารถคำนวณได้ ดังนี้

ภาษีมรดกที่ต้องจ่าย = (มูลค่ามรดกสุทธิ – 100 ล้านบาท) x 10%

= (450,000,000 – 100,000,000) x 10%

= 35,000,000 บาท

💡รู้หรือไม่ ภาษีมรดกสามารถผ่อนชำระได้!

เนื่องจากการเสียภาษีมรดกเป็นเงินจำนวนค่อนข้างสูง ซึ่งผู้เสียภาษีมรดกสามารถผ่อนชำระได้นะคะ โดยสามารถยื่นคำร้องขอผ่อนชำระ ดังนี้ค่ะ

- ขอผ่อนชำระภายใน 2 ปี จะได้รับการยกเว้นในการเสียเงินเพิ่มเติม

- ขอผ่อนชำระภายใน 2 ปี แต่ไม่เกิน 5 ปี จะต้องเสียเงินเพิ่ม 0.5% ต่อเดือน

*หมายเหตุ : หากผู้ขอผ่อนชำระภาษีมรดกผิดนัดชำระงวดใดงวดหนึ่ง ผู้ขอผ่อนชำระจะต้องเสียภาษีมรดกที่ค้างไว้ทั้งหมดโดยทันที

วิธีการยื่นภาษีมรดก ทำได้อย่างไร?

ผู้รับมรดกสามารถยื่นภาษีมรดกได้จะต้องยื่นแบบแสดงรายการภาษีรับมรดก (ภ.ม.60) ที่กรมสรรพากรหรือผ่านเว็บไซต์กรมสรรพากร ซึ่งจะต้องชำระภาษีภายใน 150 วัน นับตั้งแต่วันได้รับมรดก และเพื่อให้เห็นภาพให้ชัดเจนมากยิ่งขึ้น คุณน้าขอยกตัวอย่าง 2 กรณี โดยมีรายละเอียด ดังนี้

กรณีเลยระยะเวลาเสียภาษีมรดก

หากผู้เสียภาษีมรดกยื่นแบบแสดงรายการภาษี หลังจากระยะเวลาที่กำหนด จะต้องชำระภาษีมรดกพร้อมกับเงินเพิ่ม 1.5% ต่อเดือน โดยเป็นการเสียค่าปรับ 2 เท่า ของภาษีเงินได้ที่ต้องชำระนั่นเองค่ะ

กรณีผู้เสียภาษีมรดกถึงแก่ชีวิต

- เสียชีวิตก่อนครบกำหนดปีภาษี : ผู้จัดการมรดกจะต้องยื่นแบบและเสียภาษีมรดก 1.5% ต่อเดือน แทนผู้ตายภายใน 150 วันนับตั้งแต่วันที่ได้รับการแต่งตั้งเป็นผู้จัดการมรดก โดยไม่ต้องเสียค่าปรับ

- เสียชีวิตเมื่อครบกำหนดปีภาษี : หากผู้ตายยังไม่ได้ยื่นแบบแสดงรายการภาษี ผู้จัดการมรดกจะต้องยื่นแบบและเสียภาษีมรดก 1.5% ต่อเดือน แทนผู้ตายภายใน 150 วันนับตั้งแต่วันที่ได้รับการแต่งตั้งเป็นผู้จัดการมรดก โดยจะต้องเสียค่าปรับ 1 ของภาษีมรดกที่ต้องชำระ

💡เกร็ดความรู้เกี่ยวกับผู้จัดการมรดก :

ผู้จัดการมรดกจะต้องได้รับการแต่งตั้งภายใน 180 วัน ซึ่งหากไม่มีการแต่งตั้งผู้จัดการมรดกให้ทายาทที่มีสิทธิในการรับมรดกเป็นผู้ยื่นแบบและชำระภาษีภายใน 150 วัน และหากผู้เสียชีวิตมีทายาทรับมรดกหลายคน ให้แต่งตั้งทายาท 1 คน ในการทำหน้าที่ยื่นแบบและเสียภาษี แต่หากไม่สามารถตกลงกันได้ ให้ทายาทคนใดคนหนึ่งยื่นคำร้องต่อศาล เพื่อแต่งตั้งผู้จัดการมรดกต่อไปค่ะ

ภาษีการให้โดยเสน่หา คืออะไร?

ภาษีการให้โดยเสน่หา (Gift Tax) คือ ภาษีที่เรียกเก็บจากบุคคลที่ได้รับทรัพย์สินซึ่งให้โดยเสน่หา ในขณะที่ผู้ให้ยังมีชีวิตอยู่ โดยผู้ให้หรือผู้รับจะต้องเสียภาษีในอัตราคงที่ 5% ของมูลค่าสินทรัพย์ที่ได้รับส่วนเกิน โดยมีเกณฑ์ ดังนี้

- หากมูลค่าสินทรัพย์ส่วนเกิน 10 ล้านบาท ในกรณีผู้รับเงินเป็นบุคคลอื่น

- หากมูลค่าสินทรัพย์ส่วนเกิน 20 ล้านบาท ในกรณีผู้รับเงินเป็นผู้สืบสันดาน, พ่อแม่ และคู่สมรส

“ภาษีการให้โดยเสน่หาจัดเป็นภาษีเงินได้อื่น ๆ (เงินได้ประเภทที่ 8) ซึ่งผู้เสียภาษีสามารถยื่นแบบฟอร์ม ภ.ง.ด. 90 ได้ด้วยตนเองที่กรมสรรพากรได้เลยค่ะ ”

สินทรัพย์ไหนบ้างที่ต้องเสียภาษีการให้โดยเสน่หา?

สินทรัพย์ที่ต้องเสียภาษีการให้โดยเสน่หาจะต้องเป็นสินทรัพย์ที่มีการจดทะเบียน โดยมีรายละเอียด ดังนี้ค่ะ

- ทรัพย์สินอื่น ๆ ยกตัวอย่างเช่น ตั๋วเงินคลัง, พันธบัตร หรือหุ้นกู้ เป็นต้น

- อสังหาริมทรัพย์ ยกตัวอย่างเช่น ที่ดิน, บ้าน, อาคาร หรือคอนโดมิเนียม เป็นต้น

- เงินฝากธนาคาร

- หลักทรัพย์ตามกฎหมาย ยกตัวอย่างเช่น กองทุนรวม หรือหุ้น เป็นต้น

- ยานพาหนะที่มีทะเบียน ยกตัวอย่างเช่น รถจักรยานยนต์หรือรถยนต์ เป็นต้น

สินทรัพย์ใดได้รับการยกเว้นเสียภาษีการให้โดยเสน่หา 🔍

| – เงินได้ในส่วนที่ไม่เกิน 20 ล้านบาท ต่อปีภาษี – เงินได้ที่ได้รับ เนื่องในโอกาสแห่งขนบธรรมเนียมประเพณีหรือตามพิธีการต่าง ๆ ไม่เกิน 10 ล้านบาท ต่อปี – ภาษีเงินได้ที่ได้รับ เพื่อประโยชน์ในกิจการศาสนา, การศึกษา หรือกิจการสาธารณประโยชน์ตามเงื่อนไขที่กฎหมายได้กำหนดไว้ |

ใครบ้างต้องเสียภาษีการให้โดยเสน่หา?

หากทรัพย์สินที่ได้รับเป็นประเภทสังหาริมทรัพย์ที่สามารถคำนวณเป็นเงินได้ เช่น รถยนต์, เงินสด หรือหุ้น เป็นต้น ผู้ที่จะต้องเสียภาษี คือ ผู้ที่ได้รับเงิน ได้แก่ ผู้สืบสันดาน, พ่อแม่, คู่สมรส หรือบุคคลอื่น

ในขณะที่หากทรัพย์สินเป็นประเภทอสังหาริมทรัพย์ ผู้ที่จะต้องเสียภาษี คือ ผู้โอนกรรมสิทธิ์นั่นเองค่ะ โดยอัตราการเสียภาษีมีรายละเอียด ตามตารางด้านล่าง ดังนี้

| อัตราภาษีการให้โดยเสน่หาที่ต้องเสีย | ผู้ที่ต้องเสียภาษี |

| กรณีไม่เกิน 10 ล้านบาทและ 20 ล้านบาท ต่อปีภาษี | ไม่ต้องเสียภาษี |

| กรณีเกิน 10 ล้านบาทหรือ 20 ล้านบาท ต่อปีภาษี | เสียภาษีส่วนเกินในอัตราคงที่ 5% |

การคำนวณภาษีการให้โดยเสน่หา คิดยังไง?

การคำนวณภาษีการให้โดยเสน่หาจะถูกคิดในอัตราภาษีคงที่ 5% ของมูลค่าทรัพย์สินส่วนเกิน 10 ล้านบาท หรือ 20 ล้านบาท โดยมีสูตรการคำนวณ ดังนี้ค่ะ

| ภาษีการให้โดยเสน่หา = (ภาษีส่วนเกิน – 10 ล้านบาท หรือ 20 ล้านบาท) x อัตราภาษีคงที่ 5% |

ยกตัวอย่างเช่น คุณน้าได้รับที่ดินจากบิดา โดยสามารถประเมินมูลค่าที่ดินได้ในราคา 22 ล้านบาท บิดาจะต้องเสียภาษีการให้โดยเสน่หาในอัตราคงที่ 5% เท่ากับ 100,000 บาท ซึ่งสามารถคำนวณได้ ดังนี้

ภาษีการให้โดยเสน่หา = (ภาษีส่วนเกิน – 20 ล้านบาท) x อัตราภาษีคงที่ 5%

= (22,000,000 – 20,000,000) x 5%

= 100,000 บาท

⭐ รวมเคล็ดลับการยื่นภาษีฉบับรวบรัด!

- Tips วางแผนลดหย่อนภาษีออนไลน์ รับสิทธิประโยชน์ x2

- 7 โปรแกรมคำนวณภาษีเงินได้บุคคลธรรมดาออนไลน์

- ขอคืนภาษีกี่วันได้เงิน และยื่นยังไงให้ได้คืนเร็ว!

ไข 5 ข้อสงสัยเกี่ยวกับภาษีมรดกและภาษีการให้โดยเสน่หา

1. พ่อแม่โอนบ้านให้ลูก เสียภาษีไหม?

พ่อแม่โอนบ้านให้ลูกที่ชอบด้วยกฎหมาย จะต้องเสียภาษีเงินได้บุคคลธรรมดา หากมูลค่าบ้านตีราคาประเมินมากกว่า 20 ล้านบาท พ่อแม่จะต้องเสียภาษีส่วนเกินในอัตราคงที่ 5%

2. ภาษีการให้โดยเสน่หา (Gift Tax) ถือเป็นภาษีประเภทใด?

ภาษีการให้โดยเสน่หา Gift Tax ถือเป็นภาษีประเภทที่ 40(8) เนื่องจากเป็นเงินได้ประเภทอื่น ๆ ซึ่งได้รับโดยเสน่หานั่นเอง

3. ภาษีมรดกและภาษีการให้โดยเสน่หาแตกต่างกันอย่างไร?

ภาษีมรดกเกิดขึ้น เมื่อเจ้าของมรดกเสียชีวิต แล้วส่งต่อให้ทายาทหรือผู้รับมรดก ในขณะที่ภาษีการให้โดยเสน่หาเกิดขึ้น เมื่อเจ้าของทรัพย์สินส่งมอบให้ทายาทหรือผู้รับ ในขณะที่ยังคงมีชีวิตอยู่

4. วางแผนภาษีมรดกอย่างไรให้อุ่นใจ

เจ้าของมรดกสามารถวางแผนการจัดการ สำหรับภาษีมรดกในอนาคต โดยสามารถวางแผนได้ตาม 3 ขั้นตอน ดังนี้ค่ะ

- สำรวจทรัพย์สินอยู่เสมอและทำพินัยกรรมให้เรียบร้อย

- ทำประกันชีวิตและระบุให้ผู้รับผลประโยชน์ในกรมธรรม์เป็นทายาทที่จะได้รับสินไหมทดแทนในก้อนสุดท้าย

- ทยอยส่งมอบทรัพย์สินในแต่ละปีไม่ให้เกินมูลค่าทรัพย์สินที่จะต้องเสียภาษี

5. อัดฉีดเงินของนักกีฬาและสตาฟโค้ชจะต้องเสียภาษีการให้โดยเสน่หาหรือไม่?

นักกีฬาและสตาฟโค้ชที่ได้รับอัดฉีดเงินเกิน 10 ล้านบาท จะได้รับการยกเว้นในการเสียภาษีเงินได้บุคคลธรรมดาในกรณีพิเศษ เนื่องจากได้สร้างชื่อเสียงให้กับประเทศนั่นเองค่ะ

สรุปภาษีมรดกและภาษีการให้โดยเสน่หา

ทั้งหมดนี้ก็คือ ภาษีมรดกและภาษีการให้โดยเสน่หาที่ทุกคนไม่ควรมองข้ามค่ะ เพราะถือเป็นเรื่องที่ไม่สามารถหลีกเลี่ยงได้ โดยเฉพาะกับใครที่ได้รับมรดกหรือทรัพย์สินที่มีมูลค่าสูง ควรศึกษารายละเอียดของภาษีทั้ง 2 ประเภทนี้ให้ดี เพื่อให้คุณสามารถวางแผนและจัดการภาษีให้เกิดประโยชน์สูงสุด โดยคุณน้าหวังว่า บทความนี้จะเป็นประโยชน์ สำหรับการวางแผนทรัพย์สินที่ดีในอนาคตนะคะ

ขอบคุณข้อมูลจาก iTax (ภาษีมรดก), iTax (ภาษีการรับให้), AP Thailand และ KrungSri

สำหรับใครที่สนใจอ่านรีวิวโบรกเกอร์ : Review Brokers

บทความในเรื่องการลงทุนที่น่าสนใจ : Investing

คลังความรู้จากคุณน้า : Knowledge