ความฝันของใครหลาย ๆ คนคงอยากมีบ้านเป็นของตัวเอง แต่ในปัจจุบัน การซื้อบ้านด้วยเงินสดถือเป็นเรื่องยาก เพราะมูลค่าบ้านแต่ละหลังสูงมาก ดังนั้น หลาย ๆ คนจึงใช้วิธีการขอสินเชื่อบ้าน เพื่อผ่อนชำระแทนที่จะซื้อเงินสดทีเดียว เพราะการผ่อนชำระบ้านถือเป็นการช่วยแบ่งเบาภาระค่าใช้จ่าย อีกทั้งยังเป็นการช่วยเก็บเงินสำรองไว้ใช้ในยามฉุกเฉินอีกด้วยค่ะ ในบทความนี้คุณน้าจะพาทุกคนมารู้จักกับทุกเรื่องที่คุณควรจะรู้เกี่ยวกับสินเชื่อบ้าน 2567 จะมีเรื่องไหนบ้าง? ไปหาคำตอบกันค่ะ!

* หมายเหตุ : บทความนี้เป็นเพียงบทความให้ความรู้เท่านั้น ไม่ใช่การชักชวนลงทุนแต่อย่างใด อีกทั้งผู้อ่านควรพิจารณาอัตราดอกเบี้ยและความสามารถทางการเงิน ก่อนตัดสินใจกู้สินเชื่อบ้าน

สินเชื่อบ้าน คืออะไร?

สินเชื่อบ้านหรือสินเชื่อเพื่อที่อยู่อาศัย คือ เงินกู้ที่ธนาคารปล่อยให้กับบุคคลที่ต้องการซื้อบ้าน, คอนโด, ทาวน์เฮาส์, คอนโดมิเนียม หรือที่อยู่อาศัยประเภทอื่น ๆ ซึ่งธนาคารจะเป็นผู้ประเมินจำนวนเงินให้กับผู้ขอกู้หรือที่เราเรียกว่า “การให้วงเงินสินเชื่อ” นั่นเองค่ะ

โดยผู้ขอกู้จะต้องผ่อนชำระเงินต้นและจ่ายดอกเบี้ยให้กับธนาคารเป็นงวด ๆ ตามระยะเวลาที่กำหนด สำหรับระยะเวลาการผ่อนชำระเงินคืนอาจใช้เวลายาวนานถึง 40 ปี ทั้งนี้ ก็ขึ้นอยู่กับเงื่อนไขและปัจจัยต่าง ๆ ที่ธนาคารเป็นผู้กำหนดนะคะ

โดยปกติแล้ว สินเชื่อบ้านจะเป็นจำนวนเงินที่ให้ยืมมากกว่าสินเชื่อเงินสดประเภทอื่นค่ะ เพราะมูลค่าบ้านแต่ละหลังนั้นมีราคาสูงมาก ทำให้การวางหลักประกันและความสามารถในการชำระเงินของผู้ขอกู้ก็คือ บ้านที่ขอกู้มานั่นเองค่ะ เพราะหากผู้ขอกู้ไม่สามารถผ่อนชำระเงินต้นและจ่ายอัตราดอกเบี้ยตามที่ตกลงกันไว้ได้ ธนาคารจะทำการยึดทรัพย์สินที่ใช้เป็นหลักประกันคืน

เกร็ดความรู้! สำหรับการขอวงเงินสินเชื่อบ้าน 2567

| โดยปกติแล้ว ธนาคารจะให้วงเงินสินเชื่อบ้านที่ต่ำกว่าราคาบ้านที่เราต้องการซื้อค่ะ เพราะการให้สินเชื่อที่สูงเกินไป อาจจะทำให้ผู้ขอกู้ผ่อนชำระหนี้ไม่ไหว ซึ่งธนาคารอาจจะต้องแบกรับความเสี่ยงในการขาดรายได้ หรือได้ไม่คุ้มเสีย ในกรณีที่มีการขายบ้านทอดตลาด ดังนั้น เพื่อป้องกันให้ผู้ขอกู้และธนาคารไม่ต้องแบกรับความเสี่ยงที่มากเกินไป ธนาคารจะกำหนดวงเงินสินเชื่อต่ำกว่ามูลค่าของหลักประกัน (LTV*) โดยปกติแล้วจะอยู่ที่ประมาณ 70%-95% ของมูลค่าหลักประกันหรือการตีราคาในตลาดหลักทรัพย์ |

LTV* คืออะไร?

LTV ย่อมาจาก Loan to Value Ratio คือ อัตราส่วนที่ธนาคารจะให้สินเชื่อ โดยเทียบกับมูลค่าราคาของบ้าน

ประเภทของอัตราดอกเบี้ยบ้าน มีอะไรบ้าง?

1. อัตราดอกเบี้ยคงที่ (Fixed Rate Loan)

อัตราดอกเบี้ยคงที่ (Fixed Rate Loan) คือ อัตราดอกเบี้ยบ้านที่มีการกำหนดไว้คงที่ โดยขึ้นอยู่กับระยะเวลาที่ผู้ขอกู้ได้ตกลงไว้กับธนาคารนั่นเองค่ะ โดยอัตราดอกเบี้ยคงที่สามารถแบ่งออกเป็น 3 ประเภท ดังนี้

- ดอกเบี้ยคงที่ในช่วงระยะแรก : อัตราดอกเบี้ยคงที่ในช่วงแรกของการผ่อนบ้านเท่านั้น โดยส่วนใหญ่แล้วจะคงที่ในช่วง 1-5 ปีแรก จากนั้นอัตราดอกเบี้ยจะถูกปรับเป็นแบบลอยตัว

- ดอกเบี้ยคงที่ตลอดระยะเวลาการกู้ : อัตราดอกเบี้ยคงที่ตลอดระยะสัญญาที่มีการผ่อนชำระบ้านค่ะ ซึ่งผู้ขอกู้สามารถชำระเงินต้นคืนและอัตราดอกเบี้ยเท่าเดิมได้ในทุก ๆ เดือน

- ดอกเบี้ยคงที่แบบขั้นบันได : อัตราดอกเบี้ยคงที่ที่ธนาคารจะกำหนดไว้เป็นช่วง ๆ และจะถูกปรับขึ้นทีละขั้น ซึ่งการปรับขึ้นจะเป็นแบบขั้นบันได ยกตัวอย่างเช่น ในปีแรก อัตราดอกเบี้ยอยู่ที่ 2.5% และปีที่ 2 อัตราดอกเบี้ยอยู่ที่ 3.5% เป็นต้น

2. อัตราดอกเบี้ยลอยตัว (Floating Rate Loan)

อัตราดอกเบี้ยลอยตัว (Floating Rate Loan) คือ อัตราดอกเบี้ยที่ไม่มีความแน่นอนและไม่ได้กำหนดการปรับอัตราดอกเบี้ยไว้ชัดเจน โดยอัตราดอกเบี้ยลอยตัวจะผันแปรตามสภาพเศรษฐกิจและต้นทุนทางการเงินของธนาคารในตอนนั้น ทำให้อัตราดอกเบี้ยมีการปรับขึ้นลงอยู่ตลอดเวลา ซึ่งอัตราดอกเบี้ยลอยตัวถือว่ามีความเสี่ยงค่อนข้างสูง เพราะอาจจะต้องผ่อนชำระสินเชื่อบ้านไม่เท่ากันในทุก ๆ เดือน โดยอัตราดอกเบี้ยแบบลอยตัวสามารถแบ่งออกเป็น 3 ประเภท ดังนี้

| Minimum Retail Rate (MRR) | คือ อัตราดอกเบี้ยลอยตัวขั้นต่ำที่ธนาคารเรียกเก็บกับผู้ขอกู้รายย่อยหรือสินเชื่อส่วนบุคคลที่มีเครดิตการชำระเงินที่ดี |

| Minimum Overdraft Rate (MOR) | คือ อัตราดอกเบี้ยลอยตัวที่ธนาคารเรียกเก็บกับกลุ่มลูกค้ารายใหญ่ที่มีเครดิตการชำระเงินที่ดี โดยใช้กับสินเชื่อธุรกิจนั่นเอง |

| Minimum Loan Rate (MLR) | คือ อัตราดอกเบี้ยลอยตัวขั้นต่ำที่ธนาคารเรียกเก็บกับกลุ่มผู้ขอกู้รายใหญ่ที่มีเครดิตการชำระเงินที่ดี โดยใช้กับสินเชื่อธุรกิจ ซึ่งเป็นการกู้ในระยะยาว |

3. อัตราดอกเบี้ยปรับใหม่ทุกรอบเวลา (Rollover Mortgage)

อัตราดอกเบี้ยปรับใหม่ทุกรอบเวลา (Rollover Mortgage) คือ อัตราดอกเบี้ยคงที่ที่มีการปรับใหม่ในทุกรอบเวลา ตามระยะเวลาที่กำหนด ยกตัวอย่างเช่น อัตราดอกเบี้ยคงที่ในรอบ 5 ปี นั่นหมายความว่า อัตราดอกเบี้ยจะปรับใหม่เรื่อย ๆ ในทุก 5 ปี ซึ่งอัตราดอกเบี้ยจะเพิ่มขึ้นหรือลดลงก็ได้เช่นกันค่ะ

4. อัตราดอกเบี้ยแบบผสม (Rollover Mortgage Loan)

อัตราดอกเบี้ยแบบผสม (Rollover Mortgage Loan) คือ อัตราดอกเบี้ยที่มีการผสมผสานระหว่างอัตราดอกเบี้ยคงที่, อัตราดอกเบี้ยลอยตัว และอัตราดอกเบี้ยปรับทุกรอบเวลา ซึ่งในช่วงปีแรก ธนาคารอาจจะกำหนดอัตราดอกเบี้ยคงที่ใน 3 ปี หลังจากนั้นอาจปรับเป็นอัตราดอกเบี้ยลอยตัวแบบขั้นบันได หรือปรับอัตราดอกเบี้ยใหม่ในทุก ๆ 5 ปีก็ได้เช่นกัน ซึ่งจะขึ้นอยู่กับเงื่อนไขของแต่ละธนาคารเป็นผู้กำหนด

คำนวณ สินเชื่อบ้าน 2567

หลังจากที่เราได้รู้จักกับประเภทดอกเบี้ยของสินเชื่อบ้านกันไปแล้ว คุณน้าจะพาทุกคนมารู้จักกับวิธีการคำนวณสินเชื่อบ้านง่าย ๆ ที่สามารถทำได้ด้วยตัวเอง ตามตัวอย่างด้านล่าง ดังนี้

1. ตัวอย่างการคำนวณ สินเชื่อบ้าน (ดอกเบี้ยคงที่)

เงินต้นทั้งหมดอยู่ที่ 3,000,000 บาท โดยผู้ขอกู้ต้องผ่อนชำระเท่ากันในทุก ๆ เดือน เดือนละ 30,000 บาท และอัตราดอกเบี้ยคงที่อยู่ที่ 5.0% ต่อปี

การชำระงวดแรก เดือนมกราคม ปี 2567

การชำระงวดแรกเดือนมกราคม ปี 2567 มีรายละเอียด ดังนี้

จากสูตรการคำนวณได้ว่า ดอกเบี้ยที่ต้องจ่ายต่องวด = (เงินต้นคงเหลือ x อัตราดอกเบี้ยต่อปี x จำนวนวันในงวดนั้น) ÷ จำนวนวันใน 1 ปี

= (3,000,000 x 5.0% x 31) ÷ 365 (5% คิดเป็น 5 ส่วน 100)

= 12,739.726 บาท

จากนั้นยอดเงินรวมเมื่อจบงวด = เงินต้นคงเหลือ + ดอกเบี้ยที่ต้องจ่ายต่องวด

= 3,000,000 + 12,739.726 บาท

= 3,012,739.73 บาท

สุดท้ายต้องคำนวณเงินต้นคงเหลือ = ยอดเงินรวมเมื่อจบงวด – ค่างวดต่อเดือน

= 3,012,739.73 – 30,000 บาท

= 2,982,739.73 บาท

การชำระงวดที่ 2 เดือนกุมภาพันธ์ ปี 2567

การชำระงวดที่ 2 เดือนกุมภาพันธ์ มีรายละเอียด ดังนี้

จากสูตรการคำนวณได้ว่า ดอกเบี้ยที่ต้องจ่ายต่องวด = (เงินต้นคงเหลือ x อัตราดอกเบี้ยต่อปี x จำนวนวันในงวดนั้น) ÷ จำนวนวันใน 1 ปี

= (2,982,739.73 x 5.0% x 28) ÷ 365 (5% คิดเป็น 5 ส่วน 100)

= 11,440.65 บาท

จากนั้นยอดเงินรวมเมื่อจบงวด = เงินต้นคงเหลือ + ดอกเบี้ยที่ต้องจ่ายต่องวด

= 2,982,739.73 + 11,440.65 บาท

= 2,994,180.38 บาท

สุดท้ายต้องคำนวณเงินต้นคงเหลือ = ยอดเงินรวมเมื่อจบงวด – ค่างวดต่อเดือน

= 2,994,180.38 – 30,000 บาท

= 2,964,180.38 บาท

จากตัวอย่างข้างต้น จะเห็นได้ว่า การคำนวณอัตราดอกเบี้ยในแต่ละเดือนมีผลต่อเนื่องไปถึงการจ่ายดอกเบี้ยในเดือนถัดไป ซึ่งเห็นได้จากสัดส่วนของอัตราดอกเบี้ยที่ลดลงนั่นเองค่ะ

2. ตัวอย่างการคำนวณ สินเชื่อบ้าน (ดอกเบี้ยลอยตัว MRR)

เงินต้นทั้งหมดอยู่ที่ 3,000,000 บาท MRR 5.00% โดยธนาคารกำหนดเอาไว้ว่าอัตราดอกเบี้ย 3 ปีแรก อยู่ที่ 3.50% ต่อปี และปีที่ 4 เป็นต้นไป MRR -1.25% ต่อปี

จากตัวอย่างสามารถคำนวณได้ว่า ดอกเบี้ยบ้าน 3 ปีแรก = เงินต้น x ดอกเบี้ยคงที่ % ต่อปี

= 3,000,000 x 3.50%

= 105,000 บาท

จากนั้นคำนวณอัตราดอกเบี้ย MRR ต่อปี = ดอกเบี้ยคงที่ – ดอกเบี้ย MRR

= 5.00% – 1.25%

= 3.75%

ดังนั้น ดอกเบี้ยสำหรับปีที่ 4 สามารถคำนวณได้เท่ากับ

= 3,000,000 x 3.75%

= 112,500 บาท

รู้หรือไม่! นอกจากอัตราดอกเบี้ยแล้ว ยังมีค่าใช้จ่ายอื่นอีกด้วย?

นอกจาก อัตราดอกเบี้ยสำหรับการขอสินเชื่อบ้านแล้วนั้น ธนาคารยังมีการกำหนดค่าใช้จ่ายอื่น ๆ อีกด้วยค่ะ ซึ่งจะขึ้นอยู่กับแต่ละเงื่อนไขของธนาคารเป็นผู้กำหนด ยกตัวอย่างเช่น

- ค่าจดจำนองหลักประกัน

- ค่าสำรวจและประเมินราคาของการวางหลักประกัน

- ค่าธรรมเนียมการชำระคืนเงินต้นทั้งหมดก่อนกำหนด

- อัตราดอกเบี้ย กรณีผิดนัดชำระหนี้

4 ขั้นตอนที่ควรคำนึงก่อนตัดสินใจซื้อบ้าน มีอะไรบ้าง?

จะเห็นได้ว่า สินเชื่อบ้านถือเป็นสินเชื่อก้อนโตที่ใช้ระยะเวลาในการผ่อนชำระค่อนข้างนานกว่าสินเชื่อประเภทอื่น ดังนั้น เพื่อให้เราสามารถผ่อนชำระสินเชื่อบ้านได้อย่างเหมาะสมและไม่ทำให้เกิดหนี้ที่มากเกินความจำเป็นในอนาคต คุณควรคำนึงถึง 4 ขั้นตอนสำคัญ ก่อนตัดสินใจซื้อบ้าน โดยมีรายละเอียด ดังนี้

| สำรวจโครงการที่สนใจ ไม่ว่าจะเป็นทำเลที่ตั้ง, ผู้พัฒนาโครงการ หรือแม้แต่ตรวจสอบบ้านก่อนโอน เพื่อป้องกันปัญหาที่จะตามมาในภายหลัง |

| ตรวจสอบจำนวนเงินออมที่จะนำมาดาวน์บ้านก่อนเริ่มผ่อนชำระ เพื่อลดภาระหนี้สินที่มีต่อตัวเองให้ได้มากที่สุด |

| ตรวจสอบความสามารถทางการเงินในแต่ละเดือน ไม่ว่าจะเป็นเงินคงเหลือหลังหักค่าใช้จ่ายรวมกับภาระหนี้สิน โดยจำนวนหนี้สินไม่ควรเกิน 1 ใน 3 ของรายได้ในแต่ละเดือน ซึ่งคุณสามารถยื่นขอตรวจสอบข้อมูลเครดิตบูโร เพื่อแสดงให้เห็นถึงภาพรวมหนี้สินของคุณได้ค่ะ |

| พิจารณาและเปรียบเทียบเกณฑ์การขอสินเชื่อของแต่ละธนาคาร ไม่ว่าจะเป็นวงเงินที่จะได้รับ, อัตราดอกเบี้ยบ้านที่ต้องจ่าย, จำนวนงวด, ระยะเวลาในการผ่อนชำระ และจำนวนเงินที่ต้องผ่อนในแต่ละงวด |

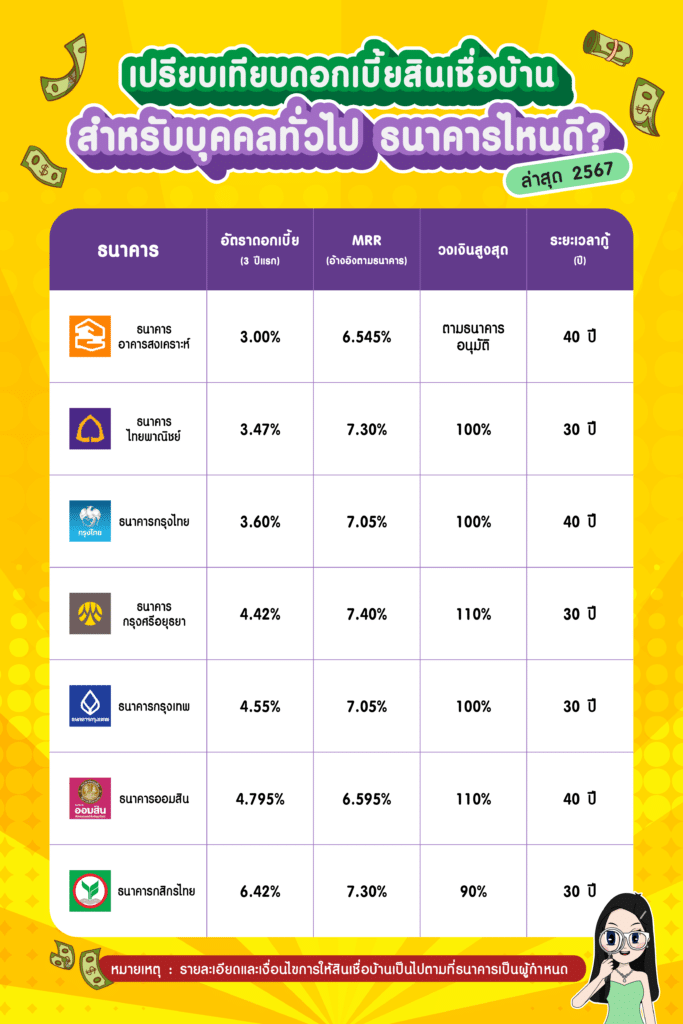

ดอกเบี้ยของสินเชื่อบ้าน 2567 ธนาคารไหน อนุมัติง่าย

คุณน้าได้รวบรวม 7 ธนาคารพาณิชย์ที่ให้อัตราดอกเบี้ยบ้านต่ำสุด ประจำปีเดือนสิงหาคม ปี 2567 สำหรับบุคคลทั่วไปที่กำลังตัดสินใจเลือกซื้อบ้านหรือคอนโดมิเนียม เพื่อเป็นแนวทางในการตัดสินใจให้กับทุกคนค่ะ โดยมีรายละเอียด ดังนี้

ธนาคารอาคารสงเคราะห์

- อัตราดอกเบี้ย (3 ปีแรก) : 3.00%

- MRR (อ้างอิงตามธนาคาร) : 6.545%

- วงเงินสูงสุด : ตามธนาคารอนุมัติ

- ระยะเวลากู้ (ปี) : 40 ปี

ธนาคารไทยพาณิชย์

- อัตราดอกเบี้ย (3 ปีแรก) : 3.47%

- MRR (อ้างอิงตามธนาคาร) : 7.30%

- วงเงินสูงสุด : 100%

- ระยะเวลากู้ (ปี) : 30 ปี

ธนาคารกรุงไทย

- อัตราดอกเบี้ย (3 ปีแรก) : 3.60%

- MRR (อ้างอิงตามธนาคาร) : 7.05%

- วงเงินสูงสุด : 100%

- ระยะเวลากู้ (ปี) : 40 ปี

ธนาคารกรุงศรีอยุธยา

- อัตราดอกเบี้ย (3 ปีแรก) : 4.42%

- MRR (อ้างอิงตามธนาคาร) : 7.40%

- วงเงินสูงสุด : 110%

- ระยะเวลากู้ (ปี) : 30 ปี

ธนาคารกรุงเทพ

- อัตราดอกเบี้ย (3 ปีแรก) : 4.55%

- MRR (อ้างอิงตามธนาคาร) : 7.05%

- วงเงินสูงสุด : 100%

- ระยะเวลากู้ (ปี) : 30 ปี

ธนาคารออมสิน

- อัตราดอกเบี้ย (3 ปีแรก) : 4.795%

- MRR (อ้างอิงตามธนาคาร) : 6.595%

- วงเงินสูงสุด : 110%

- ระยะเวลากู้ (ปี) : 40 ปี

ธนาคารกสิกรไทย

- อัตราดอกเบี้ย (3 ปีแรก) : 6.42%

- MRR (อ้างอิงตามธนาคาร) : 7.30%

- วงเงินสูงสุด : 90%

- ระยะเวลากู้ (ปี) : 30 ปี

สรุปการเปรียบเทียบดอกเบี้ยบ้าน สำหรับบุคคลทั่วไป 2567 ธนาคารไหนดี?

รวม 3 ข้อสงสัยเกี่ยวกับการตัดสินใจกู้บ้าน?

Q. การติดเครดิตบูโรซื้อบ้านได้ไหม?

ตอบ. หลาย ๆ คนคงเกิดความสงสัยว่า การติดเครดิตบูโร แต่อยากซื้อบ้านสามารถทำได้ไหม คุณน้าขอบอกว่า หากคุณติดเครดิตบูโรก็จะกู้ไม่ผ่านค่ะ เนื่องจากประวัติการชำระหนี้ของคุณจะแสดงอยู่บนสถานะเครดิตบูโร 040 หรือมีการชำระหนี้ล่าช้าเกิน 30 วันธนาคารจะเป็นผู้ประเมินว่า ผู้ขอกู้จะความสามารถในการชำระหนี้สินในอนาคตได้หรือไม่? และหากคุณติดเครดิตบูโร นั่นแสดงให้เห็นว่า ประวัติการชำระหนี้ไม่ดี อีกทั้งอาจส่งผลกระทบทำให้เกิดหนี้เสียได้

อย่างไรก็ตาม แม้ว่าผู้ขอกู้จะติดเครดิตบูโร แต่คุณสามารถปิดชำระหนี้ให้ครบก่อนค่อยยื่นขอสินเชื่อบ้านใหม่อีกรอบได้เช่นเดียวกันค่ะ ซึ่งจะต้องรอระยะเวลาให้สถานะเครดิตบูโรรีเซตก่อน หรือบางธนาคารมีระยะเวลากำหนดไว้ที่ 6 เดือน – 2 ปี ถึงจะสามารถยื่นขอซื้อบ้านได้ใหม่อีกรอบนั่นเองค่ะ

Q. การกู้ซื้อบ้านร่วมกันสามารถทำได้หรือไม่?

ตอบ. การกู้ซื้อบ้านร่วมกันสามารถทำได้ค่ะ เพราะการกู้ร่วมกันมีโอกาสในการขอสินเชื่อผ่านมากกว่าการขอกู้เพียงคนเดียว เนื่องจากการกู้ร่วมจะเป็นการนำรายได้และหนี้สินของผู้กู้ร่วมมารวมกันนั่นเอง ซึ่งธนาคารจะประเมินถึงความสามารถในการผ่อนชำระหนี้ได้มั่นคงยิ่งขึ้น แต่คุณน้าขอบอกว่า ไม่ใช่ใครก็สามารถกู้ร่วมกันได้นะคะ เพราะการกู้ร่วมกันจะต้องมีหลักฐานยืนยันการอยู่ร่วมกัน โดยมีรายละเอียด ดังต่อไปนี้

- สายเลือดเดียวกัน ไม่ว่าจะเป็นพ่อ, แม่, พี่, น้อง หรือบุตร เป็นต้น

- พี่น้องคนละนามสกุล แต่จะต้องมีพ่อหรือแม่เดียวกัน ซึ่งผู้ขอกู้ร่วมจะต้องแสดงหลักฐานยืนยัน

- คู่สมรสที่จดทะเบียนสมรสหรือไม่จดทะเบียนสมรสก็ได้ แต่จะต้องแสดงหลักฐานยืนยันการอยู่ร่วมกันจริง นอกจากนี้ บางธนาคารยังให้คู่รัก LGBTQ+ สามารถกู้ร่วมกันได้เช่นเดียวกันค่ะ

Q. เงินเดือนขั้นต่ำเท่าไหร่จึงจะสามารถซื้อบ้านได้?

ตอบ. คุณน้าขอบอกว่า เงินเดือนขั้นต่ำเท่าไหร่ก็สามารถผ่อนบ้านได้ค่ะ แต่ก็จะขึ้นอยู่กับเงื่อนไขของแต่ละธนาคารเป็นผู้ประเมินรายได้ของผู้กู้ ก่อนที่จะกำหนดวงเงินสูงสุดและ LVT เพื่อประเมินความสามารถในการผ่อนชำระหนี้ในอนาคต สำหรับมนุษย์เงินเดือนที่อยากมีบ้านหลังแรก คุณน้าขอแนะนำว่า ในกรณีที่มีการผ่อนชำระบ้านอย่างเดียว ผู้ขอกู้ไม่ควรผ่อนบ้านเกิน 50% ของรายได้ต่อเดือน และหากมีการผ่อนชำระอย่างอื่นร่วมด้วย ไม่ควรผ่อนบ้านเกิน 30% ของรายได้ต่อเดือนค่ะ

คำถามที่พบบ่อยเกี่ยวกับสินเชื่อบ้าน 2567

มือใหม่ทำอย่างไรถึงจะกู้ซื้อบ้านผ่าน?

- สำรวจโครงการที่สนใจ ไม่ว่าจะเป็นทำเลที่ตั้ง เพื่อป้องกันปัญหาที่จะตามมาภายหลัง

- ตรวจสอบเงินออมที่จะนำมาดาวน์บ้านก่อนเริ่มผ่อน เพื่อลดภาระที่มีต่อตัวเองให้ได้มากที่สุด

- ตรวจสอบความสามารถทางการเงินในแต่ละเดือน

- พิจารณาเกณฑ์การขอสินเชื่อของแต่ละธนาคาร

สินเชื่อบ้านธนาคารไหนดีสุด 2567

- ธนาคารอาคารสงเคราะห์ : อัตราดอกเบี้ย 3 ปีแรกอยู่ที่ 3.00%

- ธนาคารไทยพาณิชย์ : อัตราดอกเบี้ย 3 ปีแรกอยู่ที่ 3.47%

- ธนาคารกรุงไทย : อัตราดอกเบี้ย 3 ปีแรกอยู่ที่ 3.60%

- ธนาคารกรุงศรีอยุธยา : อัตราดอกเบี้ย 3 ปีแรกอยู่ที่ 4.42%

- ธนาคารกรุงเทพ : อัตราดอกเบี้ย 3 ปีแรกอยู่ที่ 4.55%

- ธนาคารออมสิน : อัตราดอกเบี้ย 3 ปีแรกอยู่ที่ 4.795%

- ธนาคารกสิกรไทย : อัตราดอกเบี้ย 3 ปีแรกอยู่ที่ 6.42%

กู้ซื้อบ้านไม่ผ่านเพราะอะไร?

กู้ซื้อบ้านไม่ผ่านเพราะติดเครดิตบูโร 040 หรือชำระหนี้ล่าช้าเกิน 30 วัน

สรุปสินเชื่อบ้าน 2567

ทั้งหมดนี้ก็คือ รวมทุกเรื่องที่ควรรู้เกี่ยวกับสินเชื่อบ้าน 2567 สำหรับใครที่อยากกู้ซื้อบ้านหลังแรกสามารถเปรียบเทียบเรตดอกเบี้ยของแต่ละธนาคารที่คุณน้าได้รวบรวมไว้ได้เลยค่ะ โดยคุณน้าหวังว่า บทความนี้จะเป็นประโยชน์ให้กับทุกคนที่กำลังตัดสินใจกู้ซื้อบ้าน และก่อนจากกันในวันนี้ อย่าลืมพิจารณาสถานะทางการเงินและศึกษาความเสี่ยงเกี่ยวกับอัตราดอกเบี้ยให้ดี ก่อนตัดสินใจขอกู้บ้าน ไม่เช่นนั้น คุณอาจจะก่อหนี้โดยไม่รู้ตัว ด้วยความปรารถนาดีจากทีมงานคุณน้าพาเทรดค่ะ

ขอบคุณข้อมูลจาก : ธนาคารแห่งประเทศไทย, AP Thai, DDproperty และแสนสิริ

สำหรับใครที่สนใจอ่านรีวิวโบรกเกอร์ : Review Brokers

บทความในเรื่องการลงทุนที่น่าสนใจ : Investing

คลังความรู้จากคุณน้า : Knowledge