ในช่วงวัยทำงานเห็นใคร ๆ ก็ทำบัตรเครดิตเลยอยากทำตามบ้าง! แต่รู้หรือไม่คะว่า ถ้าเราใช้บัตรเครดิตได้ไม่ดี อาจทำให้ติดหนี้อย่างมหาศาลได้ ซึ่งต้นเหตุของหนี้เสียส่วนมากก็มาจากดอกเบี้ยบัตรเครดิตค่ะ เนื่องจากการคำนวณดอกเบี้ยบัตรเครดิตค่อนข้างมีความซับซ้อน ทำให้หลาย ๆ คนเลือกที่จะไม่ใส่ใจ มองว่าเป็นเงินจำนวนเล็กน้อย และนั่นก็ถือเป็นความคิดที่ผิดค่ะ เพราะการจ่ายขั้นต่ำบัตรเครดิตทำให้ดอกเบี้ยเพิ่มพูน หนี้งอกเงยจนเสี่ยงต่อการติดเครดิตบูโรได้นั่นเองค่ะ

ดังนั้น คุณน้าจึงจะพาทุกคนไปดูวิธีการคิดดอกเบี้ยบัตรเครดิตที่ถูกต้องกันค่ะ พร้อมทั้งแนะนำว่า ควรเลือกจ่ายยอดบัตรเครดิตแบบไหนถึงจะดีและคุ้มค่าที่สุดค่ะ ถ้าพร้อมแล้วเราไปเริ่มกันเลยค่ะ

บัตรเครดิตคืออะไร ?

บัตรเครดิต (Credit Card) คือ สินเชื่อส่วนบุคคลประเภทหนึ่งที่สถาบันทางการเงิน (Bank) และไม่ใช่สถาบันทางการเงิน (Non-bank) ให้บริการแก่ประชาชนในการกู้ยืมตามวงเงินเพื่อจับจ่ายใช้สอย โดยมีหลักการ คือ ยืมเงินก่อนแล้วใช้คืนทีหลังตามระยะเวลาที่กำหนดค่ะ

แต่มันก็ไม่ใช่ว่าใครก็สามารถทำบัตรเครดิตของทุกธนาคารได้นะคะ เพราะว่าผู้ให้บริการจะมีการกำหนดเงื่อนไขต่าง ๆ รวมถึงตรวจสอบเครดิตของเราก่อน หากเครดิตไม่ดี หรือมีแนวโน้มว่าจะไม่สามารถชำระหนี้ได้ก็ทำบัตรไม่ผ่านค่ะ

ปัจจุบัน แพลตฟอร์ม e-Commerce ต่าง ๆ ก็เริ่มนำหลักการใช้ก่อนจ่ายทีหลังไปใช้ค่ะ ทุกคนน่าจะคุ้นเคยกับ SPayLater ของ Shopee หรือ LazPayLater ของ Lazada กันมาบ้าง ซึ่งระบบดังกล่าวก็มีหลักการทำงานเหมือนบัตรเครดิตนั่นเองค่ะ

บัตรเครดิตมีไว้เพื่ออะไร ?

- ใช้แทนเงินสดในการชำระค่าสินค้าและบริการล่วงหน้า

- ใช้ผ่อนสินค้าและบริการ เพื่อบริหารเงินในกระเป๋า

- ใช้กดเงินสดจากบัตรเครดิตล่วงหน้า

- ใช้รับเงินคืน (Cashback), แต้ม (Point) สำหรับแลกรางวัล หรือสิทธิประโยชน์อื่น ๆ เช่น ห้องรับรองในสนามบิน, ความคุ้มครองในการเดินทาง, ที่จอดรถ หรือโปรโมชันส่วนลดจากร้านค้าต่าง ๆ เป็นต้น

สถิติผู้ใช้บัตรเครดิตในไทย 10 ปีย้อนหลัง

บัตรเครดิตถือเป็นธุรกิจที่ทำเงินให้แก่ผู้ให้บริการมากเป็นอันดับต้น ๆ โดยมีอัตราการใช้จ่ายผ่านบัตรเครดิตเพิ่มมากขึ้นในแต่ละปีค่ะ ซึ่งแม้ว่าในปี 2020 เราจะเผชิญกับวิกฤติโรคระบาด ทำให้ปริมาณการใช้จ่ายลดลง แต่ก็เริ่มฟื้นตัวและเติบโตเพิ่มมากขึ้นในปีถัดมาค่ะ สาเหตุที่เป็นเช่นนั้นก็เพราะความนิยมในการชำระเงินผ่าน Mobile Banking ที่เติบโตควบคู่กับธุรกิจ e-Commerce อย่างรวดเร็วในช่วงไม่กี่ปีให้หลัง ทำให้บัตรเครดิตได้รับความนิยมเพิ่มมากขึ้นนั่นเองค่ะ

โดยในช่วง 10 ปีที่ผ่านมา จากข้อมูลของธนาคารแห่งประเทศไทยมีสถิติการใช้จ่ายผ่านบัตรเครดิต ดังนี้ค่ะ

จากสถิติด้านบน เราจะเห็นว่า ผู้คนนิยมใช้บัตรเครดิตเพิ่มมากขึ้น แม้ว่าจะอยู่ในช่วงโควิด-19 โดยปริมาณการใช้จ่ายผ่านบัตรเครดิตในช่วงครึ่งปีแรกของปี 2023 มีการขยายตัวเพิ่มขึ้น 15.27% จากปี 2020 นับเป็นตัวเลขที่น่าสนใจมากทีเดียวค่ะ

ข้อดีและข้อเสียของบัตรเครดิต

ข้อดี

- ไม่ต้องพกเงินสด ทำให้ไม่ต้องห่วงว่าเงินจะหาย

- ไม่ต้องจ่ายเงินค่าของทันที ทำให้เราวางแผนการใช้เงินได้

- ใช้ผ่อนค่าของที่ไม่สามารถจ่ายได้ในขณะนั้น

- ใช้กดเงินล่วงหน้าได้ เผื่อเป็นทางเลือกในยามจำเป็น

- ได้สิทธิประโยชน์ต่าง ๆ มากมายแตกต่างกัน ทั้งแต้มสะสม, เงินคืน, ของรางวัล, โปรโมชันส่วนลด, ห้องรับรอง และอื่น ๆ แล้วแต่ธนาคารและประเภทบัตรเครดิต

- ใช้จ่ายได้ทั้งออนไลน์และร้านค้าทั่วไป

- ใช้จ่ายได้ทั้งในประเทศและต่างประเทศ

- ยกเลิกการทำรายการได้ หากสินค้าหรือบริการมีปัญหา

- สามารถอายัดบัตรได้ หากบัตรหายหรือมีการทำรายการที่ผิดปกติ

ข้อเสีย

- อาจสร้างนิสัยการสร้างหนี้เสีย (หนี้ที่ค้างชำระเกิน 90 วัน)

- วงเงินจำกัด ขึ้นอยู่กับปัจจัยต่าง ๆ และความสามารถในการชำระหนี้ของผู้ใช้

- ร้านบางแห่งไม่รับบัตรเครดิต หรือรับเฉพาะบางธนาคาร หรือมีขั้นต่ำในการใช้บริการ

- ร้านบางแห่งมีค่าธรรมเนียมในการรูดบัตรเครดิต

- บัตรเครดิตบางใบมีค่าธรรมเนียมหรือเงื่อนไขในการใช้งาน

- บัตรเครดิตมีการคิดดอกเบี้ยที่แพงมากหลังช่วงปลอดดอกเบี้ย

- ดอกเบี้ยบัตรเครดิตส่วนมากเป็นการคิดแบบทบยอด

- หากจ่ายช้าหรือไม่สามารถจ่ายหนี้ได้ ผู้ใช้จะได้รับการบันทึกประวัติ ซึ่งอาจส่งผลต่อการทำธุรกรรมกู้ยืมในอนาคตค่ะ

ธนาคารได้อะไรจากการให้บริการบัตรเครดิต ?

บัตรเครดิตถือเป็นหนึ่งในธุรกิจที่สร้างรายได้ให้แก่ธนาคารพาณิชย์ต่าง ๆ เป็นจำนวนมาก โดยผู้ให้บริการจะได้รับรายได้จากธุรกิจบัตรเครดิต ดังนี้ค่ะ

- ค่าธรรมเนียม ทั้งค่าธรรมเนียมในการใช้งานบัตร ซึ่งขึ้นอยู่กับประเภทบัตร และค่าธรรมเนียมในการรูดบัตร ปกติจะอยู่ที่ประมาณ 2-3% ของราคาสินค้าและบริการ

- ดอกเบี้ย โดยจะมีการเรียกเก็บสำหรับการผ่อนสินค้าและบริการ, การเบิกถอนเงินสดล่วงหน้า และการชำระหนี้ล่าช้า

- ค่าทวงถามหนี้ ในกรณีที่มีการจ่ายหนี้บัตรเครดิตล่าช้า

- อัตราแลกเปลี่ยน ในกรณีที่มีการใช้งานที่ต่างประเทศ ซึ่งจะมีเรทที่สูงกว่าปกติ

แม้ว่าจะสามารถสร้างรายได้จากการให้บริการบัตรเครดิตได้หลายช่องทาง แต่สิ่งที่สร้างรายได้ให้ธนาคารมากเป็นพิเศษ คือ “ดอกเบี้ยบัตรเครดิต” ค่ะ

ดอกเบี้ยบัตรเครดิตคืออะไร ?

ดอกเบี้ยบัตรเครดิต (Credit Card Interest) คือ เงินส่วนหนึ่งที่ผู้ให้บริการ (Bank/ Non-bank) คิดจากลูกค้าในการใช้บริการ โดยจะมีการเรียกเก็บดอกเบี้ยตามราคาสินค้าและบริการ, จำนวนวันที่ใช้เงิน และอัตราดอกเบี้ยของบัตรเครดิตค่ะ

โดยปกติแล้ว บัตรเครดิตแต่ละใบมีอัตราดอกเบี้ยที่แตกต่างกันขึ้นอยู่กับผู้ให้บริการและประเภทบัตร ทั้งนี้ ธนาคารแห่งประเทศไทย (ธปท.) จะมีการกำหนดเพดานดอกเบี้ยไว้ เพื่อให้ผู้ให้บริการปฏิบัติตามค่ะ ดังนั้น จึงไม่ต้องเป็นห่วงว่าจะโดนเรียกเก็บดอกเบี้ยอย่างไม่สมเหตุสมผลค่ะ

เก็บดอกเบี้ยบัตรเครดิตในกรณีไหนบ้าง ?

- จ่ายหนี้บัตรเครดิตขั้นต่ำหรือบางส่วน

- จ่ายหนี้บัตรเครดิตล่าช้าหรือไม่ได้จ่าย

- ผ่อนสินค้าและบริการ (กรณีที่ไม่มีโปรโมชันผ่อน 0%)

- กดเงินสดล่วงหน้า

ดอกเบี้ยบัตรเครดิตคิดยังไง ?

หลายคนพลาดสร้างหนี้จากความไม่รู้และไม่เข้าใจเกี่ยวกับดอกเบี้ยบัตรเครดิต ดังนั้น คุณน้าจะมาสอนวิธีคิดดอกเบี้ยบัตรเครดิตที่ถูกต้องแบบง่าย ๆ กันค่ะ

การคิดดอกเบี้ยในกรณีจ่ายขั้นต่ำ/ บางส่วน / ล่าช้า/ ไม่ได้จ่าย

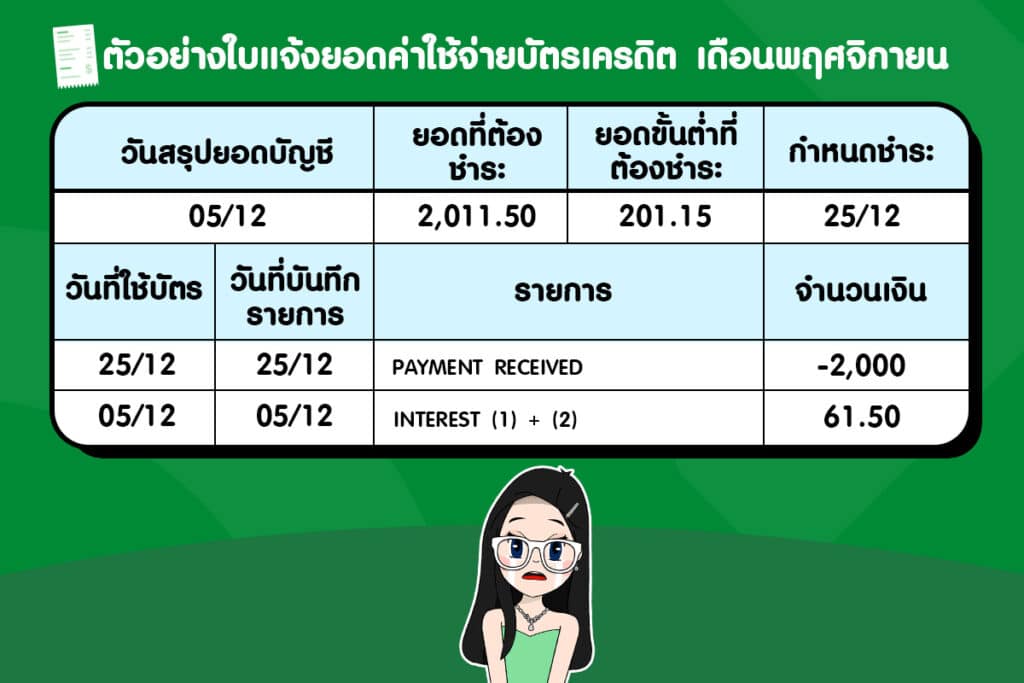

คุณน้าใช้บัตรเครดิตซื้อสินค้าและบริการในรอบบัญชี 6 ต.ค. – 5 พ.ย. เป็นจำนวน 3,950 บาท ดังตาราง ซึ่งมีกำหนดชำระเงินในวันที่ 25 พ.ย. อย่างไรก็ดี เมื่อถึงวันครบกำหนดชำระ คุณน้าไม่สามารถจ่ายเงินได้เต็มจำนวน ดังนั้น คุณน้าจึงถูกคิดดอกเบี้ยในอัตรา 16% ต่อปี ดังนี้ค่ะ

ดอกเบี้ย = จำนวนเบิกถอนเงินสดล่วงหน้า หรือค่าสินค้าและบริการ x อัตราดอกเบี้ยต่อปี x จำนวนวัน / จำนวนวันในรอบปี |

วิธีคิดดอกเบี้ยในกรณีจ่ายขั้นต่ำ/ บางส่วน/ ไม่ได้จ่าย

(1) ดอกเบี้ยยอดค่าใช้จ่าย

- WWW.LAZADA.CO.TH BANGKOK TH

3,200 บาท x 16% x 13 วัน (24 ต.ค. – 5 พ.ย.) / 365 = 18.23 บาท

3,200 บาท x 16% x 19 วัน (6 พ.ย. – 24 พ.ย.) / 365 = 26.65 บาท

- SHOPEEPAY BANGKOK TH

750 บาท x 16% x 3 วัน (1 พ.ย. – 5 พ.ย.) / 365 = 0.98 บาท

750 บาท x 16% x 19 วัน (6 พ.ย. – 24 พ.ย.) / 365 = 6.24 บาท

(2) ดอกเบี้ยยอดคงค้าง

(3,950 บาท – 2,000 บาท) x 16% x 11 วัน (25 พ.ย. – 5 ธ.ค.) / 365 = 9.40 บาท

ดังนั้น ดอกเบี้ยที่คุณน้าถูกเรียกเก็บเมื่อไม่สามารถจ่ายเงินได้เต็มจำนวนในช่วงกำหนดชำระจะเท่ากับ 61.50 บาทค่ะ และหากคุณน้ายังไม่สามารถจ่ายได้ครบในเดือน ธ.ค. ก็จะมีการเก็บดอกเบี้ยเพิ่มขึ้นเรื่อย ๆ ค่ะ

อย่างไรก็ดี หากบัตรเครดิตที่ใช้มีการคิดค่าธรรมเนียมรายปีด้วย จะต้องบวกค่าธรรมเนียมนั้นเข้าไปเพิ่มเติม ซึ่งสามารถดูตัวอย่างได้ในการคำนวณจากใบแจ้งยอดของทุกท่านค่ะ

การคิดดอกเบี้ยในกรณีเบิกถอนเงินสดล่วงหน้า

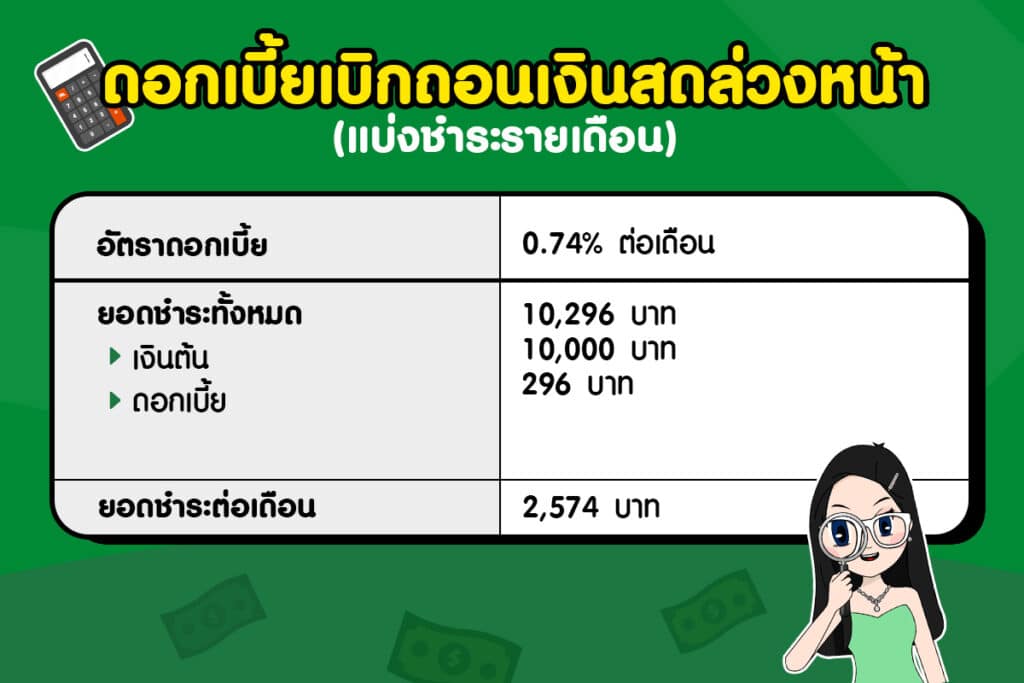

คุณน้าใช้บัตรเครดิตกดเงินสดเพื่อใช้จ่ายในช่วงฉุกเฉินเป็นจำนวนเงิน 10,000 บาท เมื่อวันที่ 25 ต.ค. ซึ่งมีกำหนดชำระเงินในวันที่ 25 พ.ย.

หากคุณน้าเลือกจ่ายเงินคืนแบบแบ่งชำระรายเดือนเป็นจำนวน 4 เดือน คุณน้าจะถูกคิดดอกเบี้ย ดังนี้ค่ะ

วิธีคิดดอกเบี้ยในกรณีเบิกถอนเงินสดล่วงหน้าแบบแบ่งชำระรายเดือน

10,000 บาท x 0.74% x 4 เดือน = 296 บาท

ดังนั้น ดอกเบี้ยการกดเงินสดล่วงหน้าโดยเลือกจ่ายแบบแบ่งชำระที่คุณน้าถูกเรียกเก็บจะเท่ากับ 296 บาทค่ะ

แต่หากคุณน้าเลือกถอนเงินสดโดยเลือกจ่ายขั้นต่ำหรือเต็มจำนวน คุณน้าจะถูกคิดดอกเบี้ย ดังนี้ค่ะ

วิธีคิดดอกเบี้ยในกรณีเบิกถอนเงินสดล่วงหน้าแบบจ่ายขั้นต่ำหรือเต็มจำนวน

(1) ดอกเบี้ยการเบิกถอนเงินสดล่วงหน้า

10,000 บาท x 16% x 12 วัน (25 ต.ค. – 5 พ.ย.) / 365 = 52.60 บาท

ดังนั้น ดอกเบี้ยการกดเงินสดล่วงหน้าโดยเลือกจ่ายแบบเต็มจำนวนที่คุณน้าถูกเรียกเก็บจะเท่ากับ 52.60 บาท แต่หากรวมค่าธรรมเนียมต่าง ๆ แล้วจะเท่ากับ 373.60 บาทค่ะ

อย่างไรก็ดี หากถึงวันครบกำหนดชำระแล้ว คุณน้าไม่สามารถจ่ายเงินได้เต็มจำนวน โดยจ่ายได้เพียง 1,500 บาท คุณน้าจะถูกคิดดอกเบี้ย ดังนี้

(2) ดอกเบี้ยยอดค่าใช้จ่าย

10,000 บาท x 16% x 19 วัน (6 พ.ย. – 24 พ.ย.) / 365 = 83.28 บาท

(3) ดอกเบี้ยยอดคงค้าง

(10,000 บาท – 1,500 บาท) x 16% x 11 วัน (25 พ.ย. – 5 ธ.ค.) / 365 = 40.98 บาท

ดังนั้น ดอกเบี้ยการกดเงินสดล่วงหน้าโดยเลือกจ่ายแบบบางส่วนที่คุณน้าถูกเรียกเก็บจะเท่ากับ (2) + (3) = 124.26 บาท แต่หากรวมดอกเบี้ยในเดือนแรกและค่าธรรมเนียมต่าง ๆ แล้วจะเท่ากับ 497.86 บาทค่ะ และหากยังจ่ายไม่ครบในเดือน ธ.ค. ก็จะมีการเก็บดอกเบี้ยเพิ่มขึ้นเรื่อย ๆ ค่ะ

ทำไมดอกเบี้ยบัตรเครดิตแพง ?

จากตัวอย่างข้างบน ทุกคนจะเห็นว่า ดอกเบี้ยบัตรเครดิตมีอัตราที่สูงมาก ดอกเบี้ยของการจ่ายขั้นต่ำแพงกว่าการแบ่งจ่ายรายเดือนเสียอีก ดังนั้น มันจึงเป็นที่สงสัยว่า ทำไมดอกเบี้ยบัตรเครดิตถึงแพงกว่าดอกเบี้ยชนิดอื่น ๆ กันนะ?

นั่นเป็นเพราะว่าทุกคนสามารถเข้าถึงบัตรเครดิตได้ง่ายกว่าสินเชื่อประเภทอื่น ๆ ค่ะ อีกทั้ง ยังใช้บัตรเครดิตในการจับจ่ายใช้สอยสินค้าและบริการหลากหลายประเภท ดังนั้น ผู้ให้บริการจึงต้องการหลักประกันหรือดอกเบี้ยที่สูงขึ้น เพื่อชดเชยความเสี่ยงในการเป็นหนี้สูญนั่นเองค่ะ

การจ่ายยอดบัตรเครดิต เลือกยังไงให้คุ้ม ใช้ยังไงไม่ให้เสียดอกเบี้ย

โดยทั่วไปแล้ว ผู้ให้บริการจะมีให้เราเลือกว่าจะจ่ายยอดบัตรเครดิตในรูปแบบไหน ประกอบด้วย

- จ่ายเต็ม คือ การชำระเงินค่าสินค้าหรือบริการในรอบบัญชีนั้น ๆ แบบเต็มจำนวน

- จ่ายขั้นต่ำ คือ การชำระเงินค่าสินค้าหรือบริการในรอบบัญชีนั้น ๆ เพียงขั้นต่ำหรือบางส่วนเท่านั้น โดยจำนวนเงินขั้นต่ำจะแตกต่างกันแล้วแต่ผู้ให้บริการ ซึ่งล่าสุดได้มีข่าวออกมาว่า ธปท. จะมีการปรับเพิ่มขั้นต่ำในการจ่ายยอดบัตรเครดิตจากเดิม 5% เป็น 8% ในปี 2024 และปรับขึ้นเป็น 10% ในปี 2025 ค่ะ

- แบ่งจ่ายรายเดือน คือ การชำระเงินค่าสินค้าหรือบริการบางอย่างในรอบบัญชีนั้น ๆ แบบแบ่งจ่ายรายเดือน โดยมีให้เลือกตั้งแต่ 4, 6, 9, 10, 18, 24 หรือ 36 เดือน ขึ้นอยู่กับผู้ให้บริการ ซึ่งสินค้าหรือบริการที่สามารถแบ่งจ่ายได้จะต้องมีราคาหรือเกณฑ์ตามที่ผู้ให้บริการกำหนดค่ะ

คุณน้าเชื่อว่า ถ้าเลือกได้ ทุกคนก็คงไม่อยากเป็นหนี้กันใช่มั้ยล่ะคะ ดังนั้น จะต้องทำยังไงถ้าไม่อยากเสียดอกเบี้ยบัตรเครดิต? คำตอบก็ง่ายมากเลยค่ะ เพราะทุกคนเพียงต้องบริหารเงินของตัวเองให้ดี, มีวินัยในการใช้เงิน และเลือกจ่ายเต็มจำนวนเท่านั้น แต่หากของสิ่งนั้นมีราคาแพงเกินความสามารถของเราที่จะจ่ายไหว ก็เลือกจ่ายแบบแบ่งผ่อนชำระเพื่อลดภาระหนี้สินและดอกเบี้ย เพียงเท่านี้เราก็จะสามารถใช้ประโยชน์จากบัตรเครดิตได้อย่างเต็มที่แล้วค่ะ

ทำไมถึงไม่ควรจ่ายขั้นต่ำ ?

หลายครั้งเลยค่ะที่เรามักจะได้ยินว่า ไม่ควรจ่ายขั้นต่ำ แต่เหตุผลของมันคืออะไรกันนะ คุณน้าจะพาไปดูค่ะ

- การจ่ายขั้นต่ำจะทำให้คุณถูกคิดดอกเบี้ยอย่างมหาศาล ทั้งจากยอดค่าใช้จ่าย, ยอดค้างชำระ และดอกเบี้ยผิดนัดชำระค่ะ ซึ่งหากค้างชำระอีก ยอดก็จะทบไปเรื่อย ๆ

- ยอดค่าใช้จ่ายใหม่จะถูกนำมาคิดดอกเบี้ยด้วย ทำให้หนี้เพิ่มพูน

- โดนติดตามทวงถามหนี้ ซึ่งมีค่าบริการและค่าธรรมเนียมในการทวงถาม

- หากมีหนี้บัตรเครดิตคงค้างเกิน 90 วัน จะส่งผลต่อเครดิตของผู้ใช้ ซึ่งอาจถูกประเมินว่า ไม่มีความสามารถในการชำระหนี้ได้ดี ทำให้เสี่ยงต่อการติดเครดิตบูโร ยากต่อการทำธุรกรรมอื่น ๆ ในอนาคตได้ค่ะ

คำถามที่พบบ่อยเกี่ยวกับดอกเบี้ยบัตรเครดิต

| ❓บัตรเครดิตคิดดอกเบี้ยเท่าไร |

| การคำนวณดอกเบี้ยของบัตรเครดิตแต่ละประเภทจะขึ้นอยู่กับผู้ให้บริการเป็นหลัก แต่โดยส่วนมากจะอยู่ในอัตรา 16% ต่อปี |

| ❓ดอกเบี้ยบัตรเครดิตสูงสุดกี่เปอร์เซ็นต์ |

| ธปท. กำหนดให้ผู้ออกบัตรสามารถเรียกเก็บดอกเบี้ยค้างชำระได้ไม่เกิน 18% ต่อปี |

| ❓บัตรเครดิตปลอดดอกเบี้ยกี่วัน |

| ระยะเวลาปลอดดอกเบี้ยจะมีการนับจากวันแรกของรอบบัญชีไปจนถึงวันกำหนดชำระเงิน โดยกำหนดระยะเวลาปลอดดอกเบี้ยไว้ที่ประมาณ 45 – 56 วัน ขึ้นอยู่กับประเภทบัตรและผู้ให้บริการ |

| ❓บัตรเครดิตคิดดอกเบี้ยกี่วัน |

| ดอกเบี้ยบัตรเครดิตจะถูกคำนวณเมื่อรายการถูกบันทึก ซึ่งหากมีการจ่ายขั้นต่ำ จะถูกคิดดอกเบี้ย 2 ยอด คือ 1) ตั้งแต่วันที่บันทึกรายการสำเร็จ – วันที่ครบกำหนดชำระ และ 2) วันที่จ่ายขั้นต่ำ – วันสรุปยอดบัญชีในเดือนถัดไป ดังนั้น จำนวนวันที่มีการคิดดอกเบี้ยบัตรเครดิตของแต่ละคนจึงแตกต่างกันค่ะ |

| ❓ดอกเบี้ย 25% คืออะไร |

| ดอกเบี้ย 25% คือ การคำนวณดอกเบี้ยแบบรายปี โดยการนำเงินต้น x 25% / จำนวนวันในรอบปี มีไว้ใช้สำหรับสินเชื่อหมุนเวียนค่ะ |

สรุป ดอกเบี้ยบัตรเครดิตคืออะไร คิดยังไง และควรเลือกแบบไหน

ดอกเบี้ยบัตรเครดิตถือเป็นเงินค่าธรรมเนียมส่วนหนึ่งที่เราจ่ายให้แก่ผู้ให้บริการ เมื่อมีการใช้จ่ายเงินเกินกำหนดระยะเวลา หรือยืมเงินล่วงหน้ามาใช้ค่ะ ซึ่งเราก็มีหน้าที่ที่จะต้องจ่ายดอกเบี้ยดังกล่าว โดยคำนวณได้จากการนำยอดค่าใช้จ่าย, ยอดค้างชำระ, ดอกเบี้ยผิดนัดชำระ และจำนวนวันที่ค้างชำระมาคิด ทำให้ดอกเบี้ยของบัตรเครดิตมีอัตราที่สูงมาก

อย่างไรก็ดี อัตราดอกเบี้ยบัตรเครดิตในปัจจุบัน ส่วนมากจะอยู่ที่ 16% ขณะที่ ธปท. มีการกำหนดอัตราดอกเบี้ยไว้ที่ 18% ค่ะ ซึ่งจำนวนดังกล่าวมีไว้เพื่อป้องกันความเสี่ยงไม่ให้เกิดหนี้สูญ ดังนั้น หากเราไม่อยากเสียดอกเบี้ยเหล่านี้ก็ควรจ่ายเต็มจำนวน, จ่ายให้ตรงเวลา หรือวางแผนแบ่งชำระให้สอดคล้องกับความสามารถในการชำระหนี้ของตัวเองค่ะ ดังนั้น อย่าลืมวางแผนและสร้างวินัยทางการเงินให้ดีกันด้วยนะคะ เพราะบัตรเครดิตมีประโยชน์เป็นอย่างมาก หากรู้จักใช้ให้ดีค่ะ

ขอบคุณข้อมูลจาก : ธนาคารแห่งประเทศไทย 1, ธนาคารแห่งประเทศไทย 2, SET Invest Now, Money Buffalo, KTC, Krungsri, Investerest และ Moneyhub

บทความในเรื่องการลงทุนที่น่าสนใจ : Investing

คลังความรู้จากคุณน้า : Knowledge