ในบทความนี้ คุณน้าจะพาทุกคนทำความรู้จักว่า ETF คืออะไร มีกี่ประเภท แตกต่างจากหุ้นและกองทุนรวมอย่างไร? ซึ่งถือเป็นเรื่องที่มือใหม่ควรรู้เกี่ยวกับ ETF ค่ะ ถ้าพร้อมกันแล้วไปเริ่มกันเลย!

*คำเตือน : การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษารายละเอียดให้ดีก่อนตัดสินใจลงทุน และบทความนี้เป็นเพียงบทความให้ความรู้เท่านั้น ไม่ได้ชักชวนให้ลงทุนแต่อย่างใด

ETF คืออะไร?

ETF ย่อมาจาก Exchanged Traded Fund คือ กองทุนที่มีนโยบายลงทุนตามการอ้างอิงดัชนีต่าง (Index Fund) ไม่ว่าจะเป็นดัชนี SET50, SET100, ดัชนีกลุ่มอุตสาหกรรม, ดัชนีหุ้นต่างประเทศ, ทองคำ, ราคาน้ำมัน และดัชนีตราสารหนี้ เป็นต้น ซึ่ง ETF จะให้ผลตอบแทนอ้างอิงกับการเคลื่อนไหวของดัชนีให้ได้มากที่สุดนั่นเอง

⭐ ลักษณะเด่นของ ETF ⭐

ETF มีการรวมลักษณะเด่นต่าง ๆ ของกองทุนรวมทั่วไปและหุ้นเข้าไว้ด้วยกัน ซึ่ง ETF จะลงทุนในกลุ่มหุ้นหรือพันธบัตร ในขณะที่นักลงทุนสามารถซื้อขายกองทุนได้ตลอดวันทำการจนกว่าตลาดจะปิดเหมือนกับตลาดหุ้น และข้อนี้สำคัญมาก ๆ เลยค่ะ กองทุน ETF จะอิงผลตอบแทนตามดัชนีอ้างอิงตามที่ระบุไว้นั่นเอง

ยกตัวอย่างเช่น MSCI India Index นักลงทุนจะได้ผลตอบแทนใกล้เคียงกับดัชนีดังกล่าวด้วยค่าธรรมเนียมที่น้อยกว่า โดยเราจะได้ผลตอบแทนในการลงทุน ETF จากเงินปันผล (Dividend Yield) และส่วนต่างราคา (Capital Gain)

ETF = กองทุนรวม (ทุนน้อย กระจายความเสี่ยง) + หุ้น (คล่องตัว ราคาซื้อขาย Real-Time)

⭐ Tip ETF ต้องเสียภาษีไหม?

สำหรับนักลงทุนมือใหม่ที่ยังสงสัยว่า การลงทุนใน ETF ต้องเสียภาษีไหม คุณน้าขอบอกว่า กำไรที่ได้จากการซื้อขาย ไม่ต้องเสียภาษีค่ะ แต่หากนักลงทุนได้รับเงินปันผลจะต้องจ่ายภาษีหัก ณ ที่จ่าย 10%

จุดเด่นของการลงทุน ETF

1. การซื้อขาย ETF สามารถทำได้แบบ Real-Time ซึ่งเหมือนกับการซื้อขายหุ้น

2. การกระจายความเสี่ยงของการลงทุน เหมือนกับกองทุนรวมที่ไม่ได้มีการลงทุนสินทรัพย์เพียงประเภทเดียว

3. ค่าธรรมเนียมถูกกว่าการซื้อขายหุ้น

4. จำนวนเงินลงทุนน้อยกว่าการซื้อขายหุ้น ซึ่งนักลงทุนที่มีเงินทุนน้อยก็สามารถลงทุนได้

⚠️ ความเสี่ยงของการลงทุน ETF

1. ความเสี่ยงของราคา ETF ที่มีการปรับตัวขึ้นลงจากปัจจัยต่าง ๆ ไม่ว่าจะเป็นเศรษฐกิจ, สังคม และการเมือง เป็นต้น

2. ความเสี่ยงจากการดำเนินงานของบริษัทเป็นอีกหนึ่งองค์ประกอบสำคัญในการให้ผลตอบแทนของดัชนีอ้างอิง

3. ความเสี่ยงในด้านอัตราการแลกเปลี่ยน เนื่องจาก ETF มีการอ้างอิงกับหลักทรัพย์ของต่างประเทศ

ETF มีกี่ประเภท?

1. Equity ETF

Equity ETF คือ กองทุนที่เน้นสร้างผลตอบแทนให้ใกล้เคียงกับดัชนีหุ้นไทย ซึ่งคุณน้าเชื่อว่าหลาย ๆ คนคงรู้จักกับ Equity ETF ประเภทนี้ดี หากกล่าวถึง SET50 หรือ SET100 นั่นเองค่ะ

2. Sector ETF

ETF ประเภทที่ 2 คือ Sector ETF เป็นกองทุนที่เน้นให้ผลตอบแทนอ้างอิงดัชนีราคาหุ้นในกลุ่มอุตสาหกรรม ไม่ว่าจะเป็นกลุ่มธนาคาร, ค้าปลีก, เทคโนโลยี และพลังงาน เป็นต้น ซึ่ง Sector ETF เหมาะกับนักลงทุนที่สามารถรับความเสี่ยงได้สูง เพราะหุ้นกลุ่มอุตสาหกรรมต้องอาศัยการศึกษาความเชื่อมั่นของตลาดในอนาคตพอสมควร

3. Foreign ETF

Foreign ETF เป็นกองทุนที่เน้นให้ผลตอบแทนอ้างอิงดัชนีราคาหุ้นต่างประเทศ ซึ่งจะเน้นการลงทุนไปที่ธีมหรือเมกะเทรนด์ที่นักลงทุนให้ความสนใจค่ะ ทำให้ ETF ประเภทนี้มีความเสี่ยงสูง ดังนั้น คุณจะต้องกระจายความเสี่ยงให้ดี อีกทั้งยังมีความเสี่ยงในเรื่องอัตราการแลกเปลี่ยนค่าเงินอีกด้วยค่ะ

4. Gold ETF

Gold ETF เป็นกองทุนที่เน้นให้ผลตอบแทนอ้างอิงดัชนีราคาทองคำ ซึ่งบางกองทุนสามารถซื้อทองคำจริงเก็บไว้ได้ค่ะ ทั้งนี้ ขึ้นอยู่กับนโยบายการลงทุนของแต่ละกองทุน ทำให้อาจจะมีค่าใช้จ่ายในการเก็บรักษาดูแลทองคำ จึงเหมาะกับนักลงทุนที่กำลังมองหาทางเลือกในการลงทุนประเภทอื่น

5. Bond ETF

Bond ETF เป็นกองทุนที่เน้นให้ผลตอบแทนอ้างอิงดัชนีราคาตราสารหนี้ ซึ่ง ETF ประเภทนี้จะเหมาะกับนักลงทุนที่ต้องการกระจายความเสี่ยงของพอร์ตการลงทุน

Leverage ETF คืออะไร?

“Leverage ETF คือ ETF ที่ให้ผลตอบแทนตามดัชนีอ้างอิงแบบอัตราทด ดังนั้น Leverage ETF จึงอาจให้ผลตอบแทนมากกว่า ETF แบบปกติ”

Leverage ETF คือ ETF ที่ให้ผลตอบแทนตามอัตราทด ซึ่งจะอ้างอิงดัชนีแบบคูณ 2 หรือคูณ 3 ทำให้ต่างจาก ETF แบบปกติค่ะ อย่างที่เราทราบกันดีว่า โดยปกติแล้ว ETF จะให้ผลตอบแทนใกล้เคียงกับดัชนีอ้างอิงให้ได้มากที่สุด แต่ Leverage ETF จะให้ผลตอบแทนตามอัตราทด (Leverage) แบบทวีคูณ ทั้งนี้ จะขึ้นอยู่กับอัตราทดที่นักลงทุนเลือกใช้ด้วยค่ะ

โดยปกติแล้ว นักลงทุนจะลงทุนประเภท Leverage ETF แบบระยะสั้น 1-2 สัปดาห์แล้วเทขาย เนื่องจากการลงทุนประเภทนี้มีความเสี่ยงสูง เพราะหากตลาดอยู่ในช่วงขาลง ผลตอบแทนของเราก็จะลดลงหลายเท่า

คุณน้ายกตัวอย่าง Leverage ETF

คุณน้าสนใจหุ้น TSLA โดยเลือกลงทุน 3TSL ซึ่งเป็น Leverage ETF แบบสร้างผลตอบแทนคูณ 3 จากหุ้น TSLA หากราคาหุ้น TSLA ในวันนี้ +5% 3TSL ก็จะให้ผลตอบแทนเพิ่มขึ้น +15% แต่หากหุ้น TSLA ในวันนี้ -5% 3TSL ก็จะได้ผลตอบแทนลดลง -15% ดังนั้น จะเห็นได้ว่า 3TSL จะอิงกับราคาของ TSLA โดยจะทวีคูณ 3 จากการเปลี่ยนแปลงของราคา TSLA ซึ่งนับเป็น % นั่นเองค่ะ

Inverse ETF คืออะไร?

หลังจากที่เราได้ทำความรู้จักกับ ETF แบบทั่วไป และ Leverage ETF กันไปแล้ว ยังมี ETF ที่ช่วยเพิ่มโอกาสในการทำกำไรในตลาดขาลง อย่าง Inverse ETF ที่นักลงทุนมือใหม่ควรทำความรู้จักค่ะ

Inverse ETF คือ กองทุนรวม ETF ที่สร้างผลตอบแทนสวนทางกับดัชนีอ้างอิง กล่าวคือ หากดัชนีอ้างอิงลดลง -1% ผลตอบแทนของ Inverse ETF ก็จะเพิ่มขึ้น +1% ดังนั้น Inverse ETF จะช่วยเพิ่มโอกาสในการทำกำไรในตลาดขาลง เพราะการลงทุนประเภทนี้ จะใช้วิธีการเดียวกันกับการ Short หุ้น ซึ่งจะรวมไปถึงเครื่องมือตราสารอนุพันธ์และการใช้อัตราทด (Leverage) อีกด้วยค่ะ

คุณน้ายกตัวอย่าง Inverse ETF

คุณน้าสนใจลงทุนหุ้น TSLA ในช่วงตลาดขาลง โดยเลือกลงทุน TSLQ ซึ่งเป็น Inverse ETF ในอัตราทด 2 เท่า หากราคาหุ้น TSLA ในวันนี้ ลดลง -1% TSLQ ก็จะให้ผลตอบแทนตรงกันข้าม ก็คือ ผลตอบแทนเพิ่มขึ้น +2%

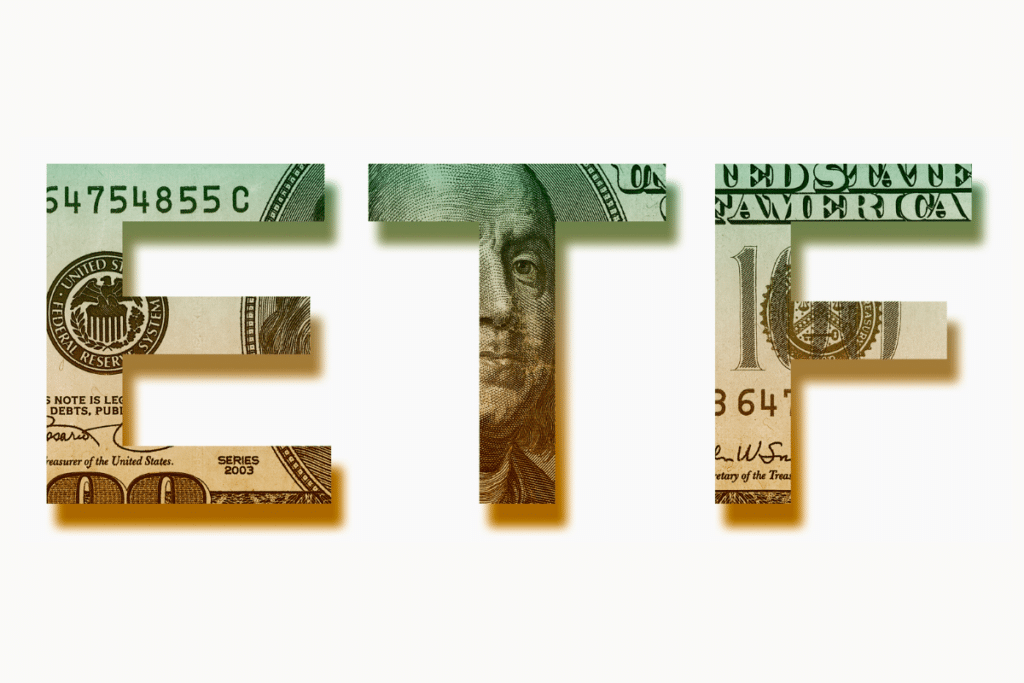

สรุปสาระสำคัญของ Leverage และ Inverse ETF

| คุณลักษณะสำคัญ | Leverage ETF | Inverse ETF |

| ผลตอบแทน | ขยายผลตอบแทนตามอัตราทด (Leverage) | ผลตอบแทนสวนทางกับดัชนีอ้างอิง (มีทั้งแบบไม่มีอัตราทดและมีอัตราทด) |

| เหมาะกับตลาดแบบไหน | ตลาดขาขึ้น | ตลาดขาลง |

| ความเสี่ยง | – มีค่าธรรมเนียมสูงกว่า ETF ทั่วไป – ระวังการกลับตัวของตลาด ซึ่งอาจนำไปสู่การขาดทุนที่เพิ่มมากขึ้น – ผันผวนสูง | – มีค่าธรรมเนียมสูงกว่า ETF ทั่วไป – ผันผวนสูง – เนื่องจากใช้อัตราทด ทำให้มีความเสี่ยงในการขาดทุนมากขึ้น |

| เหมาะกับนักลงทุนแบบไหน | นักลงทุนระยะสั้น | |

ประเทศไทยลงทุน Leverage และ Inverse ETF ได้ไหม?

สำหรับประเทศไทยนั้น การลงทุนแบบ Leverage และ Inverse ETF ยังไม่ได้รับการรับรองค่ะ เนื่องจาก ก.ล.ต. เล็งเห็นว่า การลงทุนลักษณะนี้มีความเสี่ยงสูง อย่างไรก็ดี เมื่อวันที่ 5 มีนาคม 2568 ที่ผ่านมา ทาง ก.ล.ต. ออกประกาศปรับปรุงหลักเกณฑ์รองรับ Leverage และ Inverse ETF เพื่อให้การลงทุนมีความหลากหลายมากขึ้น ซึ่งมีผลบังคับใช้ 16 มีนาคม 2568 เป็นต้นไป โดยการประกาศกฎเกณฑ์ Leverage และ Inverse ETF มีรายละเอียดตามรูปภาพด้านล่าง ดังนี้

อ่านรายละเอียดเพิ่มเติมได้ที่ : ก.ล.ต.

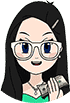

ความแตกต่างของ ETF หุ้น และกองทุนรวม

คุณน้าได้รวบรวมความแตกต่างของ ETF หุ้น และกองทุนรวม เพื่อให้ทุกคนได้เห็นภาพอย่างชัดเจนมากยิ่งขึ้น ตามตารางด้านล่างนี้เลยค่ะ

| ETF | หุ้น | กองทุนรวม | |

| กระจายการลงทุน | ✅ | ❌ | ✅ |

| ผู้ดูแลสภาพคล่อง* | ✅ | ❌ | ❌ |

| ระดับผลตอบแทน | ต่ำ-สูง | สูง | ต่ำ-สูง |

| ความเสี่ยง | ต่ำ-สูง | สูง | ต่ำ-สูง |

| ราคาซื้อขาย | Real-Time | Real-Time | รอสิ้นวันทำการ |

| ซื้อขายบนตลาดหลักทรัพย์ | ได้ | ได้ | ไม่ได้ |

| ค่าธรรมเนียมการซื้อขาย | ขึ้นอยู่กับโบรกเกอร์เป็นผู้กำหนด | ขึ้นอยู่กับโบรกเกอร์เป็นผู้กำหนด | ขึ้นอยู่กับ บลจ. |

| ระยะเวลาชำระราคา | T+2 | T+2 | T+4 |

| จำนวนขั้นต่ำซื้อขาย | 100 หน่วยลงทุน | 100 หุ้น | ไม่ระบุหน่วยแต่มีจำนวนเงินขั้นต่ำ |

| ผลตอบแทน | เงินปันผลและส่วนต่างของราคาซื้อขาย | ||

📢 เกร็ดความรู้ ผู้ดูแลสภาพคล่องคืออะไร?

ผู้ดูแลสภาพคล่องหรือ Market Maker คือ บริษัทหลักทรัพย์ที่ทำหน้าที่เป็นผู้ดูแลสภาพคล่องในการซื้อขายสินทรัพย์ เพื่อช่วยให้นักลงทุนสามารถซื้อขายราคาให้สอดคล้องกับการเคลื่อนไหวของดัชนีอ้างอิงได้อย่างเหมาะสม

กองทุน ETF ในไทย มีอะไรบ้าง?

ในปัจจุบัน กองทุน ETF ในไทย มีทั้งหมด 11 กองทุน จาก 6 บลจ. โดยจะแบ่งออกเป็น 5 ประเภท โดยมีรายละเอียด ดังนี้

ตารางสรุปกองทุน ETF ในไทย

| กองทุน ETF | ดัชนีหุ้นในประเทศ | ดัชนีหุ้นกลุ่มอุตสาหกรรม | ดัชนีหุ้นต่างประเทศ | ดัชนีทองคำ | ดัชนีตราสารหนี้ |

| 1DIV | SET High Dividend 30 Index (SETHD) | ||||

| BMSCG | BCAP Mid Small Cap CG Index TR | ||||

| BMSCITH | MSCI Thailand ex-Foreign Board Index | ||||

| BSET100 | SET100 TRI | ||||

| TDEX | SET50 | ||||

| ENGY & ENY | SET Energy & Utilities Sector Index | ||||

| CHINA | W.I.S.E CSI300 China Tracker ETF | ||||

| UHERO | Solactive Video Games & Esports Index | ||||

| UBOT | Indxx Global Robotics & Artificial Intelligence Thematic Index | ||||

| ABFTH | IBOXX ABFTH Index | ||||

| GLD | The Price of Gold Bullion 99.5% |

ที่มา : SET

มือใหม่อยากลงทุน ETF ต้องรู้อะไรบ้าง?

นักลงทุนมือใหม่ที่มีความสนใจอยากลงทุน ETF สามารถเลือกลงทุนได้ทั้งในไทยและต่างประเทศค่ะ โดยคุณน้าได้รวบรวมข้อควรรู้เกี่ยวกับการลงทุน ETF ในไทยและต่างประเทศ ซึ่งมีรายละเอียด ดังนี้

ลงทุน ETF ทำยังไง?

- ติดตามผลและปรับกลยุทธ์การลงทุนต่อไป

- เปิดบัญชีซื้อขายหุ้นกับบริษัทหลักทรัพย์หรือโบรกเกอร์ที่เป็นสมาชิกของตลาดหลักทรัพย์

- เลือก ETF ที่คุณสนใจ โดยดูจาก Performance ของกองทุนนั้น ๆ ซึ่งพิจารณาจากสภาพคล่องและความนิยมของกองทุน, ผลดำเนินการย้อนหลัง และค่าบริหารจัดการกองทุน

- ส่งคำสั่งซื้อขาย ETF ผ่านโปรแกรม Streaming หรือส่งคำสั่งผ่านผู้แนะนำการลงทุนของคุณ

เกร็ดความรู้ กองทุน ETF และ ETF ไม่เหมือนกัน!

นักลงทุนมือใหม่คงสับสนว่า กองทุน ETF และ ETF เหมือนกันหรือไม่? คุณน้าขอบอกว่า การลงทุนทั้ง 2 ประเภท แตกต่างกันค่ะ

นักลงทุนสามารถซื้อกองทุน ETF ได้ผ่าน บลจ. ไทย ซึ่งผู้จัดการกองทุนจะนำเงินทุนของเราและนักลงทุนคนอื่น ๆ ไปลงทุนตามนโยบายที่ให้ไว้ โดยจะมีการหักค่าธรรมเนียมเพิ่มเติม

ส่วนการลงทุน ETF คือ นักลงทุนสามารถซื้อขายผ่านโบรกเกอร์ได้โดยตรง ซึ่งนักลงทุนต้องเปิดบัญชีซื้อขายหุ้นต่างประเทศและรับความเสี่ยงจากอัตราการแลกเปลี่ยนของค่าเงินด้วยเองค่ะ

ถามตอบทุกเรื่องเกี่ยวกับ ETF

ETF ย่อมาจากอะไร?

ETF ย่อมาจาก Exchange Traded Fund คือ กองทุนที่ลงทุนในดัชนีอ้างอิงต่าง ๆ ไม่ว่าจะเป็นดัชนี SET50, SET100, ดัชนีกลุ่มอุตสาหกรรม, ดัชนีหุ้นต่างประเทศ, ทองคำ, ราคาน้ำมัน และดัชนีตราสารหนี้ เป็นต้น ซึ่งจะให้ผลตอบแทนใกล้เคียงกับดัชนีอ้างอิงให้ได้มากที่สุด

การเคลื่อนไหวของราคา ETF เป็นอย่างไร?

การเคลื่อนไหวของราคา ETF จะถูกกำหนดโดยราคา Bid-Ask และราคาซื้อขายของ ETF จะต้องใกล้เคียงกับมูลค่าต่อหน่วยของทรัพย์สินสุทธิของกองทุน (NAV) ซึ่งจะถูกคำนวณมาจากราคาปิดของสินทรัพย์ ณ สิ้นวันทำการ

ในระหว่างเวลาซื้อขาย ผู้ออก ETF จะเผยแพร่ข้อมูลมูลค่าทรัพย์สินสุทธิโดยประมาณ (iNAV) ทุก ๆ 15-30 วินาที เพื่อให้นักลงทุนใช้ประกอบการตัดสินใจ ก่อนลงทุนค่ะ

ETF มีค่าใช้จ่ายอะไรบ้าง?

บริษัทหลักทรัพย์จะมีการเรียกเก็บค่าธรรมเนียมรายการซื้อและรายการขาย (Commission Fee) ตามอัตราที่กำหนด รวมถึงยังมีการเรียกเก็บภาษีมูลค่าเพิ่ม 7% ของ Commission Fee อีกด้วย

ลงทุน ETF เสี่ยงไหม?

การลงทุน ETF มีความเสี่ยงค่ะ โดยสามารถแบ่งความเสี่ยงออกเป็น 3 ข้อหลัก ๆ ได้แก่ ความเสี่ยงของราคา ETF ที่มีการปรับขึ้นลง, ความเสี่ยงด้านการดำเนินการในแต่ละบริษัท และความเสี่ยงด้านอัตราการแลกเปลี่ยน

ETF ในไทย มีอะไรบ้าง?

ETF ในไทยมีทั้งหมด 11 กองทุน จาก 6 บลจ. ได้แก่ 1DIV, BMSCG, BMSCITH, BSET100, TDEX, ENGY & ENY, CHINA, UHERO, UBOT, ABFTH และ GLD

ETF จ่ายปันผลไหม?

การจ่ายปันผลของ ETF จะขึ้นอยู่กับนโยบายการลงทุนของแต่ละกองทุน บางกองทุนก็มีนโยบายจ่ายเงินปันผล แต่บางกองทุนก็ไม่มีนโยบายจ่ายเงินปันผล ดังนั้น นักลงทุนควรศึกษาเงื่อนไขของแต่ละกองทุนให้ดี ก่อนตัดสินใจลงทุนค่ะ

ETF เสียภาษีไหม?

สำหรับนักลงทุนทั่วไปจะถูกหัก ณ ที่จ่าย 10% ของเงินปันผล ซึ่งจะไม่ถูกคิดรวมกับภาษีเงินได้ในช่วงปลายปี ส่วนเงินได้จากการขายหน่วยลงทุนจะได้รับการยกเว้นเสียภาษี

สรุป ETF คืออะไร?

ETF คือ กองทุนรวมดัชนีที่มีนโยบายการลงทุนที่ให้ผลตอบแทนใกล้เคียงดัชนีอ้างอิงต่าง ๆ โดยมีจุดเด่นในเรื่องของการซื้อขายแบบ Real-Time และการกระจายความเสี่ยงของการลงทุน อีกทั้งยังมีค่าธรรมเนียมน้อยกว่าหุ้นอีกด้วยค่ะ

สำหรับนักลงทุนมือใหม่ที่กำลังมองหาการลงทุนที่น่าสนใจ ETF ก็เป็นหนึ่งในตัวเลือกที่ดีค่ะ เนื่องจากใช้เงินลงทุนค่อนข้างต่ำ อีกทั้ง ยังกระจายความเสี่ยงของการลงทุนได้อีกด้วย

อย่างไรก็ดี การลงทุนล้วนมีความเสี่ยง นักลงทุนควรศึกษารายละเอียดให้รอบคอบ ก่อนตัดสินใจลงทุน ด้วยความปรารถนาดีจากทีมงานคุณน้าเทรดค่ะ

ขอขอบคุณข้อมูลจาก : SET, Thunhoon และ Dime

สำหรับใครที่สนใจอ่านรีวิวโบรกเกอร์ : Review Brokers

บทความในเรื่องการลงทุนที่น่าสนใจ : Investing

คลังความรู้จากคุณน้า : Knowledge